D’accord , mais alors dit nous camarade,

Partage tes informations !

Bonjour à tous,

Commençons par les présentations :

J’ai 25 ans et je viens d’entrer dans la vie active. J’ai fait des études de stat donc j’aime les chiffres et je travaille en contrôle de gestion donc j’apprécie également l’économie  Je suis convaincu par la théorie des ETF et c’est pourquoi je veux investir mon argent sur ces produits. J’ai donc ouvert un PEA chez Boursorama il a peu.

Je suis convaincu par la théorie des ETF et c’est pourquoi je veux investir mon argent sur ces produits. J’ai donc ouvert un PEA chez Boursorama il a peu.

Concernant mon profil, je vise plutôt un investissement long terme MAIS je ne veux pas oublier de profiter de l’instant présent (à quoi bon mettre 500€ de coté et se priver en espérant retirer une belle plus-value à 60ans si c’est pour  à 30 ans). Bref je reviendrai un peu plus loin sur ce point. J’ai prévu un apport initial de 5k€ sur 6 mois (soit 830€/mois environ) et ensuite 175€/mois. Voilà la situation dans un premier temps. Je ne doute pas qu’avec les années, je pourrais allouer une plus grosse partie de mes économies à mon PEA mais pour le moment 175€ me semble correcte pour débuter, me faire la main et prévoir la suite (achat d’une résidence principale PEL et matelas de sécurité/plaisir Livret A).

à 30 ans). Bref je reviendrai un peu plus loin sur ce point. J’ai prévu un apport initial de 5k€ sur 6 mois (soit 830€/mois environ) et ensuite 175€/mois. Voilà la situation dans un premier temps. Je ne doute pas qu’avec les années, je pourrais allouer une plus grosse partie de mes économies à mon PEA mais pour le moment 175€ me semble correcte pour débuter, me faire la main et prévoir la suite (achat d’une résidence principale PEL et matelas de sécurité/plaisir Livret A).

Je trouve aussi que c’est un bel exercice et c’est pour cela que j’écris aujourd’hui.

Merci à tous d’avoir partager vos expériences. Grace à vos histoires et au livre (Epargant 3.0 : Comment construire un portefeuille d’ETF ?), j’ai pioché ça et là des idées qui m’ont inspirer pour créer mon propre fichier de suivi (oui j’adore Excel  ) et ma propre stratégie.

) et ma propre stratégie.

Ma stratégie se compose de 4 ETF :

–> Attention : j’ai un doute sur l’encours global. Si quelqu’un pouvait confirmer (ou infirmer).

-

World à 55% :

Stratégie : c’est la valeur « sûre ».

Avantages : frais faibles, simple (plus que d’essayer de le recomposer avec S&P+ Europe …).

Inconvénients : cours élevé (de plus il devrait monter -enfin c’est le but- donc ça devrait « empirer »). -

Emergent à 10% :

Stratégie : dynamiser un peu le portefeuille et diversifier.

Avantages : frais faible, cours faible, belle performance possible.

Inconvénients : forte perte possible, fond récent (<1an). -

Obligation à 10% :

Stratégie : baisser le risque et diversifier.

Avantages : frais faible, faible volatilité.

Inconvénients : cours élevé, faible rentabilité, volume journalier échangé faible (ça aussi j’ai un peu de mal à quantifier donc si vous avez des infos/sites je prends ).

). -

Europe à 25% :

Stratégie : Diversification sur l’Europe. Mais alors pourquoi cet ETF ? Comme dit plus tôt, je veux aussi pouvoir profiter avant la fin du long terme de mon PEA. Mon idée ici est de suivre les 30 sociétés Européennes qui versent le plus de dividendes afin de me faire (surement d’ici 5ans) un petit complément de revenu avec ceux-ci. Certes, le fait de ne pas les réinvestir va diminuer la performances mais cela me convient. Je préfère une performance long terme un peu moindre mais profiter de mon épargne plus rapidement on va dire.

Avantages : cours faible, diversification, maximise les dividendes afin d’obtenir une « mini » rente.

Inconvénients : possible doublon avec World (corrélation), rentabilité moindre car ETF non capitalisant. Aussi en regardant la composition, on voit que pour l’heure, il n’y a pas la France. C’est dommage car je crois que les dividendes hors sociétés françaises sont taxés. Si quelqu’un a plus d’info là dessus je suis preneur.

Voilà en gros ma stratégie. Je compte aussi acheter des actions mais plus pour le plaisir et le « jeu » qu’autres choses donc je n’en parlerais pas ici.

Je suis curieux d’avoir vos retours sur mes choix (qui sont, je le rappelle, adaptés à ma situation)  Notamment concernant l’ETF Europe qui n’est peut être pas le meilleur.

Notamment concernant l’ETF Europe qui n’est peut être pas le meilleur.

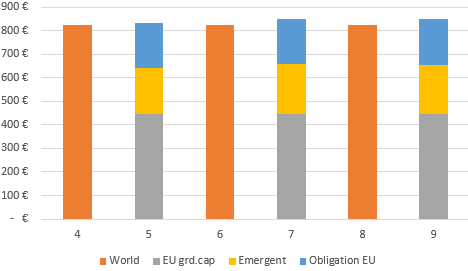

Je me suis fortement inspiré de ce graphique pour construire celui qui correspond à ma situation :

Voilà donc comment dans la théorie je prévois d’investir mes 5k€ de départ entre avril et septembre 2020.

Là aussi, je me suis inspiré de ce travail pour créer mon propre carnet d’ordre :

Un peu d’explication ici :

En orange, on retrouve l’investissement des 5k€ de départ étalé sur 6 mois avec pour chaque ligne, le montant réel payé, le nombre de part détenu et les frais.

Ensuite en vert et bleu, il s’agit de la « routine » d’investissement. Comme évoqué plus haut, je peux mettre 175€ de coté pour le PEA. Au vu des montants du cours des ETF, je ne peux pas investir chaque mois dans tous ces ETF. J’ai donc fait le choix d’un investissement tous les 6 mois à auteur de 1 050€ (6*175). En terme de nombre de part j’investi afin de respecter la répartition en pourcentage donnée dans le tableau de présentation des ETF. C’est pour cela par exemple que je n’achète des obligations que 1 fois / an).

L’investissement tous les 6 mois me permet aussi de réduire les frais de courtage :

mieux vaut 1x600€ à 0,6% de frais -> soit 3,60€ de frais,

que 6x100€ à 1,99€ l’ordre --> soit 12€ de frais.

: je vous fais part ici d’une remarque très personnelle mais qui je pense va s’appliquer pour bon nombre d’entre nous. Toutes les théories sont belles mais tant que vous n’avez pas fait cette exercice, il est impossible de savoir comment elles s’appliquent à votre cas particulier. En lisant Epargant 3.0 ou même en regardant les vidéos de la brigade (

: je vous fais part ici d’une remarque très personnelle mais qui je pense va s’appliquer pour bon nombre d’entre nous. Toutes les théories sont belles mais tant que vous n’avez pas fait cette exercice, il est impossible de savoir comment elles s’appliquent à votre cas particulier. En lisant Epargant 3.0 ou même en regardant les vidéos de la brigade ( @pierre), il est prit comme exemple un investissement constant dans un ETF (World par exemple) tous les mois. Or dans la réalité c’est plus compliqué que ça : par exemple ici l’ETF world coûte 270 la part, on ne peut donc pas l’acheter tous les mois en mettant 100€ de coté (

@pierre), il est prit comme exemple un investissement constant dans un ETF (World par exemple) tous les mois. Or dans la réalité c’est plus compliqué que ça : par exemple ici l’ETF world coûte 270 la part, on ne peut donc pas l’acheter tous les mois en mettant 100€ de coté ( @pierre et ta vidéo « AV vs PEA »). Ce n’est pas là une critique, je comprends bien que dans l’exemple, il faut simplifier, mais simplement un warning sur le fait que la réalité est souvent plus compliquée que la théorie

@pierre et ta vidéo « AV vs PEA »). Ce n’est pas là une critique, je comprends bien que dans l’exemple, il faut simplifier, mais simplement un warning sur le fait que la réalité est souvent plus compliquée que la théorie

Moi même, j’aurai souhaité investir tous les mois comme c’est conseillé (voir tous les 2 mois) dans tous mes ETF mais pour respecter ma stratégie, c’est impossible. C’est une chose qu’il faut savoir et qui est (je trouve) peu indiqué aux néophytes (ça c’est moi  )

)

Bon voilà je crois que j’ai fait le tour de la question. A plaisir d’échanger avec vous sur nos méthodes, stratégies et résultats.

Merci Pierre, j’ai trouvé ma signature !

Dash, je te hais, j’étais entrain de te répondre mdr… Je m’en fous je poste quand même…

Salut Dash, merci pour ton partage hyper complet.

Bravo pour la démarche, je pense que Pierre peut être fier de toi  .

.

C’est super que tu ais fait ta propre stratégie, cela a du te demander du temps. C’est très bien puisque tu seras bien plus confiant lorsque tu l’as mettra en place.

Les explications qui en suit sont très claires et on comprend bien ta démarche et ton profil d’investisseur.

Cependant, si je peux me permettre d’être un poil critique sur quelques points (tu en fais ce que tu veux, ce n’est que mon avis) :

- EU grd.cap

J’ai un petit soucis avec cette ligne pour 2 raisons.

-

Elle vient sur-pondérer tes actifs sur l’Europe.

Cette sur-pondération est peut être voulue, peut être préfères-tu investir sur l’Europe mais à ce moment là je ne comprends pas le choix d’un ETF world qui pourrait être remplacé par un ETF S&P500 (par exemple). Je trouve ça dommage d’avoir fait un effort sur la répartition géographique (World + EM) pour la désiquilibrer après. -

La stratégie dividende

Edouard PETIT le décrit très bien dans son livre.

Petit cours d’économie sur les obligations (oui ça a un lien …) :

…) :

Les obligations sont des dettes qui donnent lieu à un remboursement à intérêt. Grossomerdo, celui qui détient une obligation c’est comme s’il faisait un prêt en se trouvant du côté de la banque. Il prête 100€ pour 10 ans et en échange, il sera remboursé 110€.

Sauf qu’aujourd’hui, les taux de la banque centrale sont tellement bas, que les obligations sont délaissées par les investisseurs. Habituellement on te rembourse normalement 110€, maintenant ce n’est plus que 102€, cela en rebutte plus d’un.

Ils se tournent alors vers d’autres actifs et notamment le marché des actions et il y a un type d’action qui ressemble très fort aux obligations, c’est les actions à dividendes.

Les actions à dividendes ont un biais psychologique qui a tendance à les « surcôtées » à cause de cet effet plus rassurant qui peut se rapprocher d’une « rente » et le contexte actuel les « sucôtes » encore plus, aux vues des taux bas, comme expliqué ci-dessus. Il faut bien comprendre que ce n’est qu’un biais psychologique et qu’une action à fort dividende n’est pas plus rentable qu’une autre action.

- Investissement tous les 6 mois

Ce n’est que mon avis mais ça me parrait trop peu comme échelle de temps.

Pour ma part, le but de l’investissement « lazy » est de se rapprocher le plus près du marché. Je ne veux pas chercher à être au dessus ni en dessous, je veux juste le coller.

Cependant, au moins tu investieras frequemment, au plus tes résultats divergeront du marché.

Investir 1 fois par an dans les EM, c’est un peu jouer à pile ou face pour savoir si ce sera un bon moment ou pas dans l’année. Si ce n’est pas le bon moment, penses-tu quand même que tu suivrais ta stratégie en sachant qu’il n’y aura pas d’investissements pour les 6 prochains mois à venir ?

Ce que je ferais si j’étais toi (encore une fois, ce n’est que mon avis)

-

Je supprimerai la ligne de l’ETF pour les dividendes. Rien ne t’empêches d’investir et de prendre ton capital dans l’ETF monde dans 5 ans.

-

Je changerai l’ETF monde pour avoir un cours plus bas afin de faire des investissements plus régulièrement. (je prendrai le Lyxor où il y a un peu plus de frais : FR0011869353)

Merci beaucoup pour ta réponse.

Je vais essayer de t’expliquer mes choix : ça me permet de me convaincre en même temps que je maitrise ma stratégie

Je suis assez d’accord avec toi sur cette ligne (je l’avais d’ailleurs noté dans les inconvénients) mais le world a l’avantage d’inclure du Japon et autres que j’exclue totalement si je ne prends qu’un S&P par exemple. Je ne sais pas ce qui est le mieux, je vais y réfléchir

Concernant les obligations, en effet, ça ne rapporte plus grand chose mais c’est plus pour la sécurité du capital. Cela permet quand même de réduire le risque. A ce sujet, l’ETF que je proposais n’est pas éligible au PEA (je ne sais pas comment j’ai pu passer à coté ^^) Mais du coup j’en ai trouvé un autre, avec un cours à 11€ qui l’est. Bémol : encours global de 8M€, c’est très faible quand même. C’est pour faire cette modification que j’ai mis mon poste en stand-by (désolé … ).

Encore une fois tu as raison, je pourrais faire cela, mais je devrais à chaque ordre de vende payer les frais de passage d’ordre. En retirant directement les dividendes, je ne paye rien de plus.

Je note. Je vais regarder ça.

Merci beaucoup. Je reposte ma stratégie dès que j’ai fait les modifs

Super travail, je pense que peu de monde le fait, j’essayerai de créer un maximum de ressources et un template pour créer son portefeuille/faire des prévisions

Pourquoi ne pas considérer le tracker de Lyxor ? Les parts valent 16€, il y a un peu plus de frais mais ça t’offre beaucoup plus de flexibilité pour 1. investir chaque mois et 2. faire tes rééqulibrage sans être embêté jusqu’à ce que tu arrives à des montant importants.

Je t’invite à creuser les différences entre détenir une obligation et détenir un ETF qui suit un indice obligataire, tu pourrais être surpris. Le concept d’une obligation est quelque peu changé au sein d’un ETF. Tu achètes un obligation à 1 000€ avec une date de maturité à 10 ans, coupon de 5%. Tu sais que dans 10 ans tu auras 1 500€ ((1000*5%)*10+1000). Un ETF fonctionne différement. Si tu parles anglais, il y a sûrement beaucoup plus à lire sur le sujet. En France on a les fonds euros et le concept d’obligation est peu développé.

Ça me fait toujours grincer des dents les dividendes, c’est vraiment dangereux pour ta rentabilité de réfléchir comme ça et tu peux y perdre pas mal d’argent. Au moins pendant les 5 ans de ton PEA, tu devrais vraiment comparer la renta d’un tel indice et ce que tu peux obtenir d’ici 5 ans avec celle de l’ETF World, tu pourras voir combien d’argent tu perds.

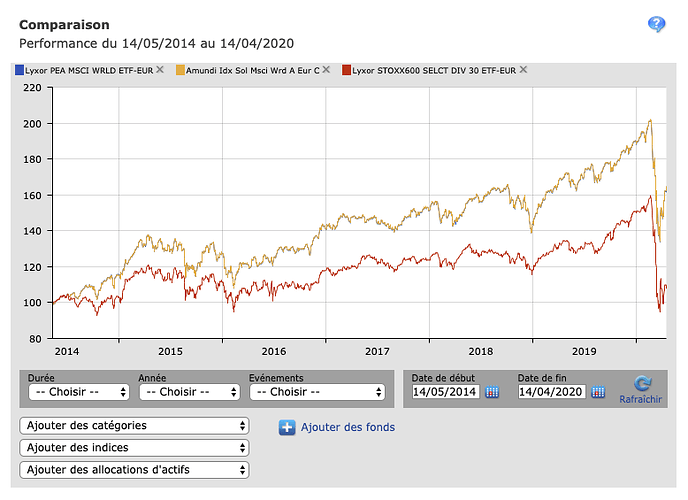

D’ailleurs je viens de le faire : une comparaison rapide avec le site quantalys (je galérais à trouver les bons ETF sur tradingview…)

Lien : https://www.quantalys.com/compare/comparaison_fonds.aspx?ID_Comparaison=44831411Pour info il y a le world de Amundi et le world de Lyxor, le bleu est derrière le jaune/or.

Tu te poses peut-être la question est-ce que les dividendes sont réinvestis ? Il semble que oui :

" Les performances des ETF de distribution sont calculées en réinvestissant les dividendes dans la performance de l’ETF"

Source : https://www.lyxoretf.fr/fr/instit/produits/etf-actions/lyxor-stoxx-europe-select-dividend-30-ucits-etf-dist/lu1812092168/eur

À prendre en compte quand même la volatilité du MSCI World est supérieure, balade toi sur la page

Même après tes 5 ans, je t’invite à re-réfléchir à ta décision et faire les calculs appropriés : il vaut peut-être mieux vendre des parts de ton World (ou autre ETF de ton portefeuille) pour récupérer de l’argent plutôt que de récolter des dividendes. Oui je sais c’est dur psychologiquement de vendre des parts et bien plus facile d’avoir des dividendes mais on s’en fou, le but c’est d’avoir une bonne rentabilité avec une volatilité qui te convient (c’est le point sur lequel tu pourrais éventuellement négocier) mais tu te diverrsifie moins géographiquement donc bien peser le pour et le contre.

Les dividendes ne te laissent pas le choix de quand tu veux les retirer. Vendre tes parts tu le fais quand tu veux, aucune date ne t’est imposée.

Bref je trouverais ça dommage que tu sacrifies de la rentabilité pour le plaisir psychologique du sacro-saint dividende.

D’ailleurs je suis content de voir @Antoine_Nguyen  dire :

dire :

Je me tue à l’expliquer  à tous mes amis qui reviennent vers moi et me disent « Y’a pas de dividende sur les trackers, c’est nul » Moi :

à tous mes amis qui reviennent vers moi et me disent « Y’a pas de dividende sur les trackers, c’est nul » Moi :

La France est bien présente dans l’indice https://www.stoxx.com/index-details?symbol=SD3P

EDIT : en fait je viens de voir qu’@Antoine_Nguyen a pas mal de similarités dans son message  au moins ça appuie les propos. (À mort les dividendes

au moins ça appuie les propos. (À mort les dividendes

haha )

haha )

Un message a été scindé en un nouveau sujet : Découpage MSCI World pour un portefeuille plus performant

En plus de cela j’ai a peu de chose prêt les meme portefeuille que toi je suis en train de regarder pour ajouter un peu d immobilier pour me diversifier

voila la répartition:

sp500 20%

small caps us 20%

momentum EU 15%

small caps EU 15%

pays emergents 15%

IMMO 15%

Quand pense tu antoine ?

bonjour Antoine ;

Merci pour ce suivie très interessant de ton portefeuille .

Est il possible de voir ou tu en est a ce jour?

Salut Jérôme,

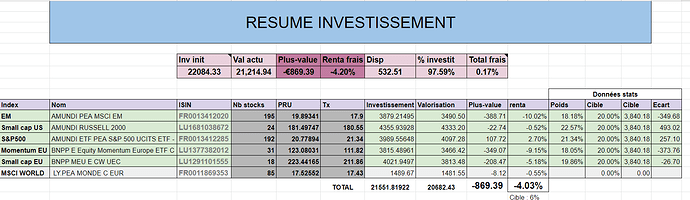

Voici mon portefeuille à ce jour :

L’investissement en Mars a fait du bien… Je remonte tout doucement… Je rentre ENFIN dans la phase de stabilisation avec mon investissement mensuel.

Je n’ai pas trop le temps de m’attarder et de faire des analyses aussi poussées que j’ai eu l’habitude de faire, je pense de toute façon laisser de plus en plus la bourse de côté et la gérer de uniquement de temps en temps.

Ce que je peux dire c’est que les USA n’ont pas du tout senti passer la crise comme l’europe.

Le marché des USA a l’air bien plus sûr et stable.

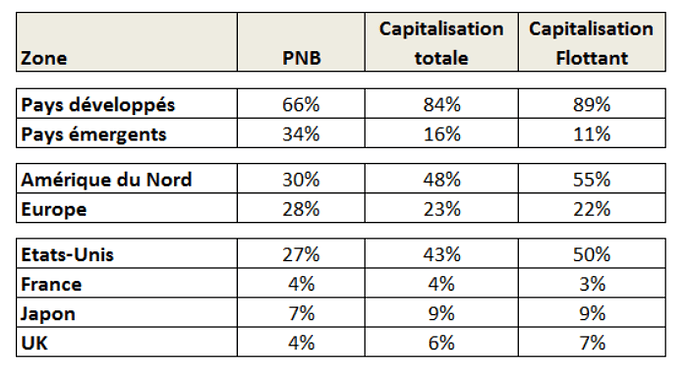

Concernant ta répartition, je te renvoie à l’excellent article d’édouard petit (oui encore lui…)

Voici un tableau qui est tiré de l’article et qui peut également t’aider, à toi de choisir ta répartition :

Seul petite remarque que je pourrai te faire, à ta place je ne mettrai pas d’immobilier (même si ça vaut pas mal le coup en ce moment).

Déjà parce que tu devras ouvrir un CTO et ensuite parce que tu seras investis dans l’immobilier (et pas qu’un peu) lorsque tu vas acheter ta résidence principal et encore plus si tu fais de l’investissement immobilier.

Mon allocation d’actif a également changé.

Pour la petite explication :

Je suis entrain de faire financer ma résidence principale et la banque demandait 10% d’apport sur le prêt.

Je hais les apports pour les prêts. C’est de l’argent tout simplement perdu alors que le but même d’un apport et de générer de l’argent.

Nous avons donc trouvé un arrangement et au lieu de perdre cet argent de l’apport, nous allons faire un nantissement.

Le principe du nantissement est d’ouvrir une assurance vie, obligatoirement en fonds euros (=> Obligations). L’argent de cette assurance vie n’est pas accessible le temps du prêt et une fois le prêt fini, le nantissement sera levé. Si je n’arrive pas à rembourser une mensualité, la banque peut se servir sur l’assurance vie.

Tout le monde est gagnant, la banque est contente que j’ouvre une assurance vie chez eux, ils ont un moyen de recours en cas de non paiement et moi je ne perds pas les 10% d’apport et encore mieux, je gagne de l’argent dessus.

J’avoue être vraiment satisfait de la gestion des négociations du prêt, on a un super taux (0.95 sur 20 ans pour 316k de financement) avec nantissement donc sans apport. Contrairement aux actions, on est arrivé au moment où les taux sont les plus bas (adios la poisse  ), ils remontent déjà très vite actuellement. Mais ce nantissement m’a fait ressortir rapidement mon cahier pour retravailler mon allocation d’actifs…

), ils remontent déjà très vite actuellement. Mais ce nantissement m’a fait ressortir rapidement mon cahier pour retravailler mon allocation d’actifs…

Mon but est maintenant d’avoir une allocation d’actif répartit comme suit :

- 70% actions

- 30% obligations

Je devrais y arriver d’ici 2,5 ans, pour l’instant la part des obligations sera un peu plus haute.

j’ai suivi les conseils d’un ami qui me conseille d’avoir en répartition « 100-mon âge » en actions et le reste en obligations. Comme je suis fainéant et que j’aime bien les chiffres ronds et je ne veux pas trop me casser la tête chaque année à changer, je vais donc garder cette allocation d’actifs un petit moment.

J’espère avoir pu un peu t’aider, désolé si je ne réponds pas très vite ces temps-ci j’ai pas mal de trucs en cours !

Bon investissements !

Hello,

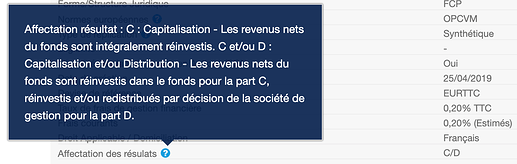

Petite question d’ordre technique : en regardant l’ETF AMUNDI PEA MSCI EM que tu as en portefeuille je vois que sa politique de gestion des dividendes est « capitalisation ou distribution », quelqu’un sait ce que ça veut dire concrètement ? Ca dépend des années ?

Si c’est ça c’est pas top…

merci de ton retour ^^ en obligation tu as pris quoi un etf?

En l’occurence c’est une sorte de 50/50. Une partie gongle l’ETF et le reste est distribué !

Ca dépend la strat de tout à chacun… Mais effectivement je trouve ça « pas top » non plus.

Ça donne un peu l’impression d’avoir le « cul entre deux chaises » ahah

Par contre @Louis_Pichard, où vois-tu que c’est "capitalisation ou distribution " ? Car sur le DICI et même juste la page Amundi c’est bien noté :

Ne te serais-tu pas trompé d’ETF ? « Oups j’ai glissé chef » ?

Oui mais si tu descend plus bas sur la page Amundi y’a ca

Et sur Quantalys y’a marqué « capitalisation ou distribution », c’est pour ca que je trouve ça pas clair…

C’est une spécificité des nouveaux ETF amundi en plus j’ai l’impression, j’ai pas vu ça chez d’autres émetteurs.

@Louis_Pichard Hum bizarre ouais,

Surtout que je viens de refaire une petite recherche je suis tombé sur celui-ci aussi :

LU1681045370

J’ai pas regardé un detail la compo de l’indice mais les 10 premières lignes sont les mêmes que le FR0013412020 …

@Antoine_Nguyen tu as une idée peut-être ?

Parceque du coup je possède aussi cet ETF et effectivement Louis tu as mis le doigt sur un truc pas clair

Oui mais celui ci est pas éligible au PEA…

Je cherchais moi aussi un ETF émergents mais y’a pas beaucoup de choix, c’est soit Amundi soit lyxor, et le lyxor les frais sont dissuasifs

Arf ! Je viens de mettre un post sur le FB de la Brigade, on va bien finir par comprendre son fonctionnement

Hello,

C’est un peu plus compliqué que ça… En fait, on choisit tout simplement d’être soit distribuant, soit capitalisant. De base on est bien capitalisant, comme Quentin l’a bien fait remarqué.

Si vous voulez être distribuant, je ne sais pas du tout comment faire par contre…

Vous trouverez la solution dans le prospectus de l’ETF:

Article 1 - Parts de copropriété

Les droits des copropriétaires sont exprimés en parts, chaque part correspondant à une même fraction de l’actif du fonds (le « Fonds »). Chaque porteur de parts dispose d’un droit de copropriété sur les actifs du Fonds proportionnel au nombre de parts possédées.

La durée du Fonds est de 99 ans à compter de sa création, sauf dans les cas de dissolution anticipée ou de la prorogation prévue au présent règlement.

Les caractéristiques des différentes catégories de parts et leurs conditions d’accès sont précisées dans le document d’information clé pour l’investisseur et le prospectus du Fonds.

Les différentes catégories de parts pourront :

Bénéficier de régimes différents de distribution des revenus : (distribution ou capitalisation) ;

Etre libellées en devises différentes ;

Supporter des frais de gestion différents ;

Supporter des commissions de souscriptions et de rachat différentes ;

Avoir une valeur nominale différente ;

Etre assortis d’une couverture systématique de risque, partielle ou totale, définie dans le prospectus.

Cette couverture est assurée au moyen d’instruments financiers réduisant au minimum l’impact des

opérations de couverture sur les autres catégories de parts du Fonds ;

Etre réservés à un ou plusieurs réseaux de commercialisation.

Possibilité de regroupement ou de division des parts.

L’organe de gouvernance de la Société de Gestion peut, sur ses seules décisions, procéder à la division des parts par la création de parts nouvelles qui sont attribuées aux porteurs en échange des parts anciennes.

@Jérôme, ce n’est pas un ETF mais j’ai une AV en fonds euros ^^

Salut @DjDash !

Je trouve ta stratégie intéressante !

Le fait de coupler MSCI World + MSCI Emergent (dans un ration 5:1 environ) est intéressant et représentatif du marché mondial. De plus les encours de ces ETF Amundi sont élevés, ce sont donc des fonds pérennes.

Concernant le Lyxor Bond, son principal inconvénient est d’avoir un très faible encours, donc il faudra de temps en temps (au moins une fois par mois) vérifier les communiqués de presse de Lyxor pour surveiller une éventuelle liquidation du fonds. Peut-être serait-il plus intéressant d’avoir une part « équivalent-obligations » sur un livret A ou un PEL ? Mais je reconnais que du coup c’est plus compliqué à gérer si tu veux faire des rebalancements annuels. De plus, il y a quasiment une bulle obligataire actuellement, et à moins que les obligations italiennes ou espagnoles passent aussi en territoire négatif, il y a bien un moment où le prix des obligations gouvernementales de la zone euro baissera. Mais je reconnais que c’est un bon contrepoids au portefeuille.

Concernant le Lyxor Dividend, je ne suis pas certain de sa pertinence, ce qui compte c’est l’appréciation du portefeuille pendant la phase de capitalisation. Au pire tu arbitreras tes ETF vers des trackes distributifs d’actions à dividendes au moment du passage en phase de rente. Pour « booster » la performance, en attendant, met un peu de « smart beta », par exemple un fonds du type « Indépendance&Expansion » ou un ETF « value » éligible au PEA.

Ok cool, merci pour l’explication, je cherchais des ETF capitalisants justement donc c’est nickel