Explications sur le ratio Dette EBITDA que vous trouverez sous différents noms et avec différentes façon de le calculer (Dette nette sur EBITDA, Dette sur EBE, …).

Le ratio Dette/EBITDA, C’est quoi ?

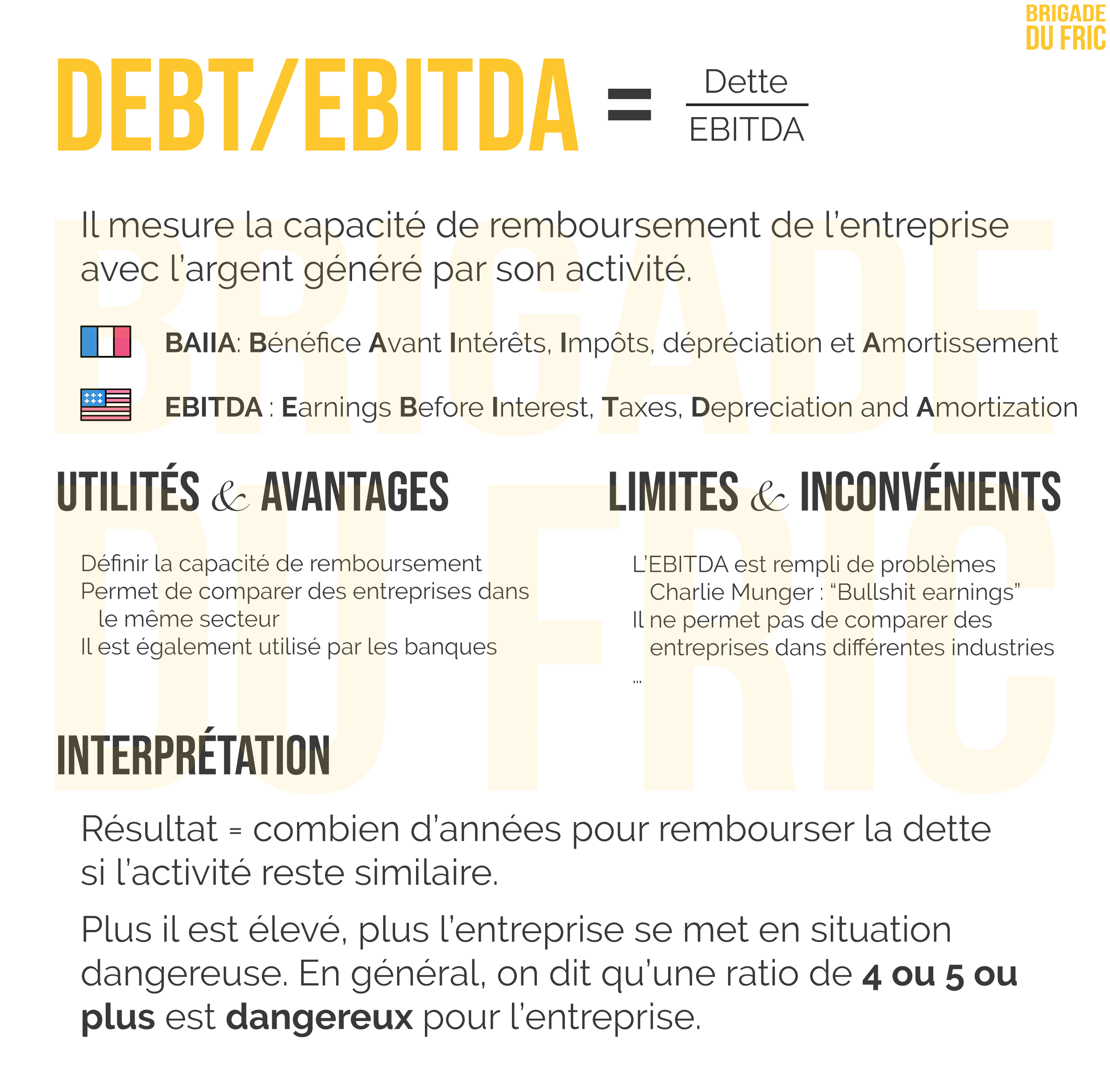

Un ratio qui mesure la capacité de remboursement de l’entreprise avec l’argent généré par son activité.

Les autres noms du ratio Dette sur EBITDA

- 🇫🇷 : Leverage (oui, on utilise le terme anglais en français)

- 🇫🇷 : Levier Financier

- 🇺🇸 : Debt/EBITDA ou Debt-to-EBITDA

La dette c’est quoi ?

Simplement :

L’argent que doit l’entreprise aux banques ou autres organismes ou associés.

EBITDA c’est quoi ?

EBITDA : Earnings Before Interest, Taxes, Depreciation, and Amortization.

En français on traduit EBITDA de la façon suivante : BAIIA (ou BAIIDA) : Bénéfice Avant Intérêt, Impôts, dépréciation et Amortissement.

Comme vous le voyez, on part du bénéfice et on ajoute les intérêts d’emprunts, les impôts, dépréciation et amortissement des actifs.

Soit en langage mathématique :

EBITDA = Bénéfice + Intérêts + Impôts + dépréciation + amortissement

EBE : Excédent Brut d’Exploitation.

EBITDA VS BAIIA VS EBE

BAIIA est la traduction française d’EBITDA. Son calcul et donc sont résultat sont les mêmes.

Vous pouvez parfois voir sur certains sites qu’ils remplace l’EBITDA par l’EBE. C’est souvent faux. Le calcul (donc résultat) de l’Excédent Brut d’Exploitation (EBE) est différent de celui de l’EBITDA (BAIIA).

Le calcul de l’EBE est bien défini dans les normes comptables françaises mais le calcul de l’EBITDA diffère en fonction des pays, vous pouvez donc trouver quelques variations.

Pour la suite de l’article nous utiliserons l’EBITDA qui est plus utilisé dans le monde de l’investissement et surtout à l’international. Libre à vous de faire les calculs avec l’EBE à la place de l’EBITDA.

Si vous êtes un peu perdu, ce qui compte c’est qu’on comprenne ce que ces valeurs représentent (même si elles sont différentes) :

EBITDA & EBE mesurent le profit généré par l’activité de l’entreprise.

Les calculs du ratio de levier financier

Calcul du ratio Dette sur EBITDA

Dette

D/E = ------

EBITDARatio Dette/EBITDA = Dette / EBITDA

Calcul du ratio Dette EBE

Voici le calcul du ratio avec l’Excédent Brut d’Exploitation remplaçant l’EBITDA :

Dette

D/E = -----

EBERatio Dette/EBE = Dette / EBE

Calcul du ratio Dette nette sur EBITDA

Dette Nette

D/E = -----------

EBITDARatio Dette Nette/EBITDA = Dette Nette / EBITDA

Ce ratio Dette Nette/EBITDA est considéré comme un calcul différent.

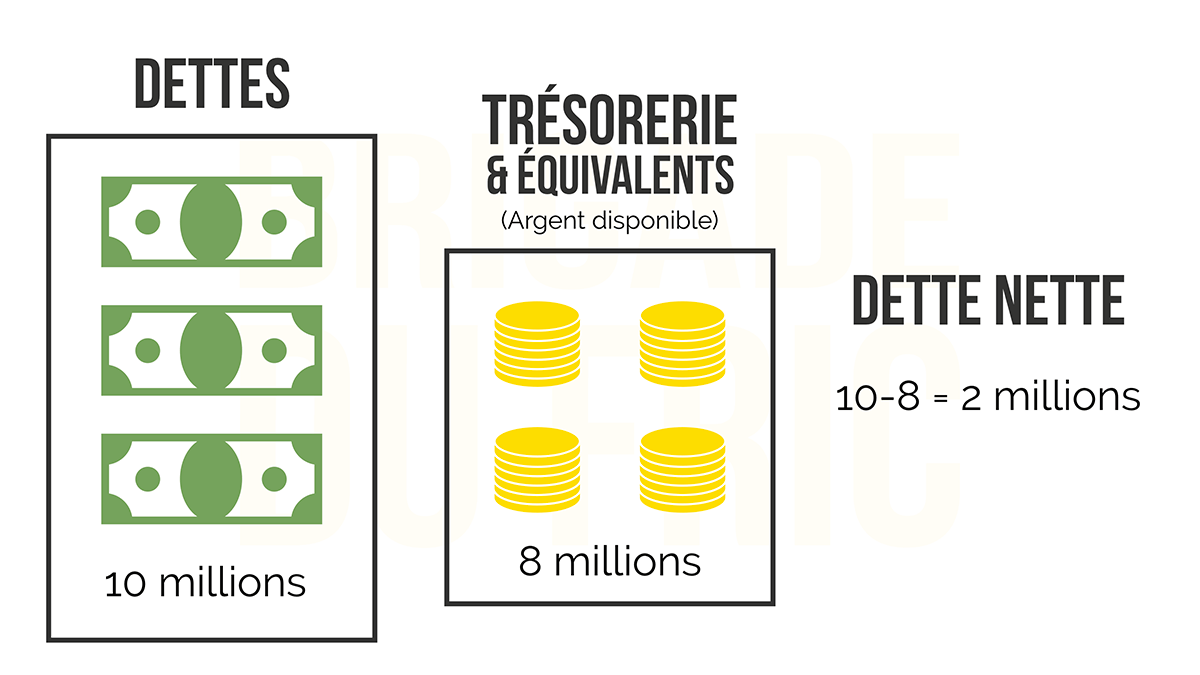

Définition Dette Nette

C’est l’argent que doit l’entreprise moins l’argent disponible.

Ex : Si l’entreprise fait faillite, elle pourra payer en partie avec cet argent.

Calcul de la Dette Nette

Dette nette = Dette bancaires – Disponibilités

- Dettes bancaires : Dettes à court, moyen et long terme auprès de banques.

- Disponibilités : Trésorerie (Argent disponible par exemple dans les comptes bancaires et dans les caisses) et parfois Valeurs Mobilières de Placement les plus liquides.

- Valeurs Mobilières de Placement (VMP) : Les actions, fonds, trackers, etc dont l’entreprise est propriétaire.

Il s’agit simplement d’une modification de ce qu’inclus la dette au niveau comptable. On considère que le cash a disposition de l’entreprise va permettre de rembourser une partie de la dette rapidement en cas de besoin (ou de faillite) donc on le déduit de la dette.

Vous pouvez obtenir un résultat négatif, ce qui signifie que l’entreprise a plus de cash que de dette (c’est peut-être un bon signe mais peut aussi être signe d’une mauvaise utilisation de la dette pour certaines industries entreprises).

En effet, la dette peut permettre à une entreprise de croître et de développer des projets rentables (ou pas) sans avoir l’argent à disposition.

Calcul du ratio Dette sur EBITDA : Aller plus loin

Votre compréhension de la comptabilité pourra vous pousser à faire des ajustements qui vous paraîtrons nécessaire sur ce ratio aussi bien au niveau de la Dette qu’au niveau de l’EBITDA.

On à par exemple vu que même si l’EBE n’est pas utilisé à l’international, vous voudrez peut être calculer le ratio Dette / EBE ou Dette nette / EBE

Autre alternatives possibles : DETTE/EBIT (si vous considérez que les Dépreciation et Amortissement font bel et bien parties des vrais dépenses de l’entreprise)

À quoi sert le ratio Dette sur EBITDA ?

Définir la capacité” de remboursement d’une entreprise

Dette/EBITDA mesure la capacité de remboursement de l’entreprise avec l’argent généré par son activité.

“L’argent généré par son activité” Quésaco ?

On le précise car c’est l’argent que l’entreprise génère avec son activité principale.

Exemple : Un marchand de glace vend des glaces. Si il vend le terrain attenant à son magasin, ce n’est pas l’argent généré par la vente de glace mais une “vente exceptionnelle”.

Interpréter le résultat du ratio Dette sur EBITDA

Le résultat indique combien d’années il faudrait à l’entreprise pour rembourser sa dette si son activité reste similaire (donc pas de croissance ni de chute d’activité).

Plus il est élevé, plus l’entreprise se met en situation dangereuse. En général, on dit qu’une ratio de 4 ou 5 ou plus est dangereux pour l’entreprise.

Bien-sûr, il existe des exceptions et de grosses différences en fonction des secteurs. À vous donc de creuser et trouver pourquoi une entreprise à un ratio faible ou élevé.

Une dette qui augmente n’est pas nécessairement un mauvais signe. C’est soit l’excès de dette soit l’augmentation de la dette sur plusieurs années qui peuvent être mauvais.

Comparer les entreprises dans le même secteur

Même si l’EBITDA peut faciliter la comparaison d’entreprises dans des pays et parfois industries différentes, ce ratio ne le permet pas si facilement.

Chaque industrie a des besoins spécifiques en terme de dette et il est dangereux de tirer des conclusions d’investissement de ces comparaisons.

Par contre, comparer des entreprises concurrentes et du même secteur peut rapidement vous montrer les situations respectives de chaque entreprise.

Un ratio faible sera toujours préférable mais ce n’est pas la seule chose à prendre en compte.

Peut-être qu’une entreprise concurrente à emprunté pour investir dans un projet de Recherche et Développement qui va pouvoir lui rapporter gros.

Un ratio utilisé par les banques

Ce ratio, parmi d’autres, est utilisé par les banques pour savoir qu’elle est la santé financière des entreprises et de calculer le risque qu’elles prennent en prêtant.

Il faut comprendre que l’intérêt principal de la banque est de se faire rembourser.

Il existe également des contrats qui stipulent que si le ratio dépasse 4 ou 5 ou une valeur définie par la banque, le remboursement de l’emprunt doit se faire instantanément.

Phil Knight, fondateur de Nike, raconte son histoire dans son livre “L’art de la victoire”.

Il parle de ses galères avec les banques pour obtenir des crédits.

Ce n’est pas un livre d’investissement

Inconvénients et limites de ce ratio d’endettement

EBITDA : problèmes, inconvénients et limites

L’EBITDA est une valeur qui est pratique plus qu’elle ne reflète réellement la capacité d’une entreprise à rembourser ses dettes.

L’un des principaux reproches qui est fait à l‘EBITDA est qu’il n’inclue pas les dépenses en capital (aussi appelée CAPEX pour “CAPital EXpenditure”).

CAPEX : Toutes les dépenses pour les actifs physiques, leur maintien et réparations.

Exemple : une entreprise qui a plusieurs usines : ces usines, au cours du temps, vont perdre de la valeur. Cette perte de valeur n’est pas reflétée dans l’EBITDA.

On comprend donc que des entreprises avec des actifs corporels (usines, machines, etc) ne peut pas être évaluée de la même façon qu’une entreprise qui aurait comme principal service un logiciel (actif incorporel) et peu d’actifs corporels.

Ce que Warren Buffett pense de l’EBITDA

Warren Buffet ne porte pas l’EBITDA dans son cœur. Pour lui les entreprises sérieuses n’en font pas mention dans leur rapport annuel.

Trop utilisé, il peut sous entendre que l’entreprise essaye de se présenter sous son meilleur jour ou que cela cache quelque chose.

Certaines entreprise changent même ce qui est inclus dans leur calcul de l’EBITDA d’une année sur l’autre…

“À chaque fois que vous voyez le mot EBITDA, vous devriez le remplacer par l’expression “revenus bullshit“”.

Charlie Munger, bras droit de Warren Buffett

Alternative à l’EBITDA

Ok, mais alors par quoi on peut remplacer l’EBITDA pour notre ratio de Levier Financier ?

Le site Américain Investopedia, nous propose :

Résultat net – CAPEX + amortissements et dépréciations

On pourrait donc calculer notre ratio de cette façon :

Dette / (Revenus net – CAPEX + amortissements et dépréciations)

On peut également trouver certains analystes utiliser le Résultat opérationnel.

Les dépréciations et amortissements représentent selon eux une dépense bien réelle : Un véhicule, surtout s’il est utilisé à 100% va s’user et l’amortissement représente cette usure. Il devra être remplacer à terme donc l’entreprise devra débourser de l’argent (ou emprunter). Pour certains analyste, enlever les dépréciations et amortissements c’est se voiler la face sur les dépenses de l’entreprise pour faire fonctionner le business.

Pour certaines entreprises, les D&A sont assez importantes et peuvent créer une grosse différence entre l’EBITDA et le résultat opérationnel.

Ne permet pas de comparer dans des industries différentes

L’utilisation de ce ratio n’est pas valable pour comparer des entreprises dans des industries différentes.

La structure des entreprises étant différente ainsi que le secteur qui peut faire que les besoins d’emprunts sont différents.

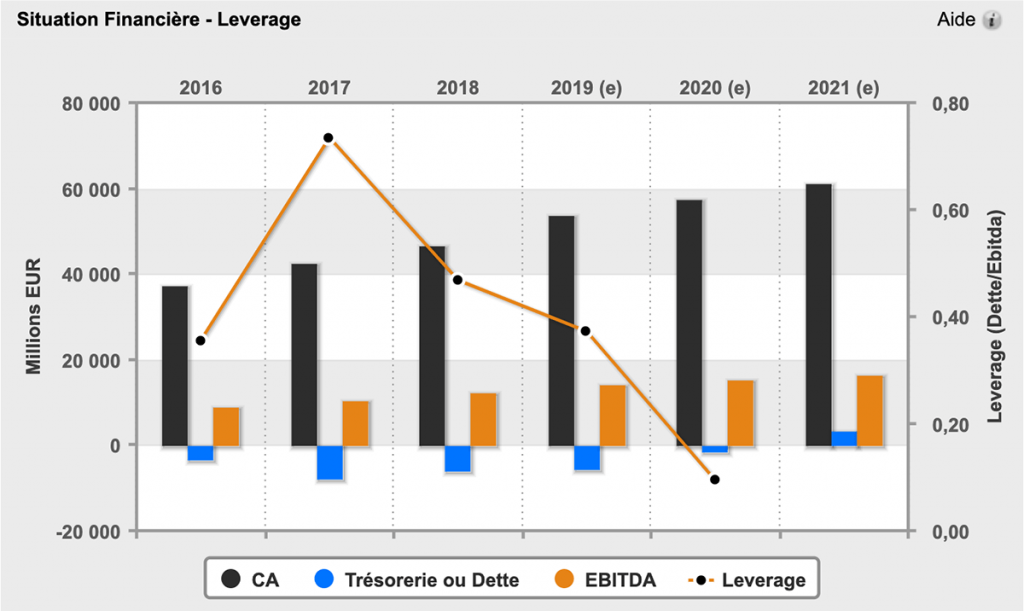

Où trouver le ratio Dette/EBITDA ?

Vous trouverez le ratio Dette/EBITDA sur la plupart des sites d’analyse :

Zonebourse, Morningstar, Yahoo finance, msn money, Seeking Alpha, investing.com, …

Voici un exemple sous forme de graphique sur Zonebourse :

Fiche résumé et notions clés

Dette/EBITDA mesure la capacité de remboursement de l’entreprise avec l’argent généré par son activité.

Dette / EBITDA

Dette / EBE

Dette nette / EBITDA

…

Il permet de définir la capacité de remboursement, de comparer des entreprises dans le même secteur, il est utilisé par les banques pour les prêts.

Le résultat du ratio représente le nombre d’années nécessaire au remboursement de la dette de l’entreprise si son activité reste similaire (pas de croissance).

Plus il est élevé, plus l’entreprise se met en situation dangereuse.

L’EBITDA est rempli de problèmes. Charlie Munger, bras droit de Warren Buffet remplace EBITDA par l’expression “Bullshit Earnings”.

Le ratio ne permet pas de comparer des entreprises dans différentes industries

Retrouvez toutes les fiches résumé sur l’album de la page Facebook (accessible même sans compte FB) : https://www.facebook.com/pg/BrigadeDuFric/photos/?tab=album&album_id=2552422571537496

Les informations présentées dans cet article “ratio Dette sur EBITDA ou Levier financier” ne sont pas des conseils d’investissement mais sont ici dans un but éducatif et de partage.

Faites vous conseiller par un professionnel.

Love,

-Pierre

5 comments

Salut Pierre,

Merci pour taréponse. J’ai regardé le lexique, j’espère que ses définissions définitions m’aideront à comprendre ses termes selons les contextes que je verrai.

J’ai les vidéos sur les ratio ce soir. Vraiement chapeaux simples claires et super bien faites. Il y a deux trois ratios où tu nous a pas mis l’avis de WB, PL ou PF, j’imagine que leur utilités n’est pas comparable aux autres ratios mais je joigns Jean-Michel que c’est point très interessant dans tes vidéos.

Je te suivera pour les prochains et je continue à fuir ton sites pleins des bijoux 🙂

Bon courage et merci

Hasan

Bonjour Pierre,

Merci beaucoup pour ce beau travail. J’avais commencé à regarder ta présentation sur le ROE qui m’a bcp plu donc j’ai repris dès le début. Je suis loin du mode de comptabilité mais je débute dans l’investissement. L’utilité de tes vidéo sur les ratios est pour moi inestimable donc encore bravo et merci.

Dans cette vidéo le fait de nous expliquer que l’EBITDA ne peut pas être représentative pour une entreprise d’industrie où les dépenses d’entretien sont élevées m’a ouverte les yeux à bcp de choses hyper importantes. En plus quand tu nous dis pouvoir choisir les éléments qu’on veut pour calculer la dénominateur (comme tu l’avais déjà expliquer pour les autres ratios d’ailleurs) est remarquable et me permets de voir à quel point dans l’investissement avoir un esprit ouvert et critique est essentiel.

Après j’ai des difficultés à comprendre les termes : amortissement, dépréciation et provisions. J’ai tendance à les confondre. J’ai fait le tour des sites mais à chaque fois je fini en prenant un doliprane voilà lol.

Peux-tu nous expliquer ses trois termes, les différences entre eux et comment ne pas se perdre en les interprétant s’il te plaît ? Peut-être à ton aise prochainement 🙂

Je continue à regarder tes vidéos et surtout à réfléchir en disant (EBITDA = revenue bullshit 😀

Courage t’es top

Hasan

Salut Hasan, Merci pour ton commentaire et ton retour, je suis ravi de voir que cela t’aide !

J’avais fait un petit lexique, à voir si cela t’aide :

https://docs.google.com/document/d/1mamOO2kErM56NKaKrGUPoPOx3UMd8joD253YdRYq47c/edit?usp=sharing

Sinon la plupart du temps, je trouvais le site compta-facile très compréhensible car bien détaillé avec des exemples etc.

Exemples pour les provisions : https://www.compta-facile.com/provisions-en-comptabilite/

Donne un peu de temps à ton cerveau aussi, si tu as mal c’est que tu apprends, en y revenant dessus plusieurs fois, à chaque fois tu vas débloquer des éléments de compréhension qui vont aider à mieux comprendre tel ou tel principe comptable 😀 Je me suis arraché les cheveux au même titre que toi au début…

J’espère que ça t’aide !

-Pierre

Je donne des cours de comptabilité et j’ai eu donné des cours d’analyse financière incluant ce ratio dette/EBITDA, vous avez fait un travail de synthèse remarquable et en avez donné une explication très simple à comprendre. De plus, il est très agréable de découvrir un point de vue orienté investisseur. Ajouter l’avis de Buffett et Munger donne un vrai plus à votre travail.

J’ai tendance a expliquer les deux comme vous le faite avec l’EBITDA et l’EBE, le parcours des étudiants pouvant être différent dans le futur. Certains corps de métier utilisent pluss l’EBE alors que d’autres, plus internationaux vont utiliser l’EBITDA plus souvent.

Continuez de produire du contenu de qualité pour les francophones. Merci.

Jean-Michel

Bonjour Jean-Michel, merci pour ton commentaire, c’est rassurant 😀

J’imagine que tu as vu les autres ratios sur le site.

À plus,

-Pierre