Voyons ensemble quelques pistes pour savoir comment investir son argent.

- Pourquoi votre argent meurt ?

- Le Livret A et l’inflation

- Le Livret A c’est quoi ?

- L’inflation c’est quoi ?

- Statistiques de l’inflation ces dernières années

- Exemple Inflation VS Livret A

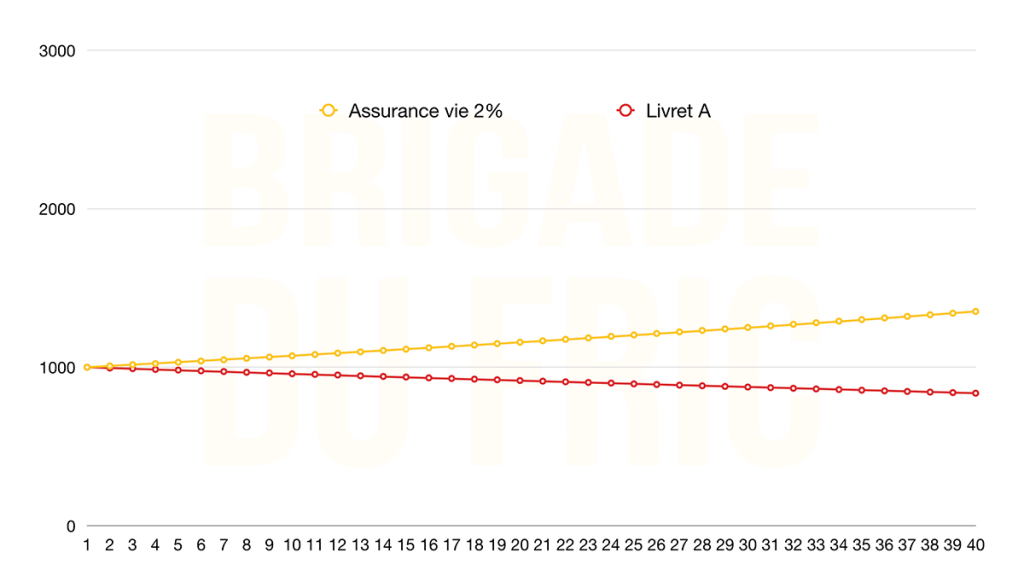

- Fonds euro VS Livret A ?

- Exemple d’un placement de 1000€ sur un fonds euro à 2%

- Combien placer ? Le matelas de sécurité

- Votre sensibilité au risque

- Horizon de placement et projets

- Court terme et long terme c’est quoi exactement ?

- Comment investir son argent en bourse à long terme

- Pourquoi investir en bourse ?

- Investir sur les fonds de placement ?

- Investir son argent sur les trackers (ETF) ?

- Fonds vs Trackers

- Choisir soi-même ses actions ?

- Comment investir son argent dans les Trackers ?

- Sélectionner ses trackers soi-même

- Déléguer la gestion

- Investir sur l’assurance vie ou sur le PEA ?

- Comment Investir son argent dans l’immobilier

- Défiscaliser avec l’immobilier : Le Déficit foncier

- Résidence principale ou investissement locatif en premier ?

- Si vous n’avez pas le temps d’investir dans l’immobilier

- Les SCPI

- Points clés de cette présentation

La présentation est disponible gratuitement sur SlideShare :

Cliquer pour afficher la présentation

Pourquoi votre argent meurt ?

Le Livret A et l’inflation

Le Livret A c’est quoi ?

Le taux du Livret A à date est de 0.75% et il est probable qu’il soit baissé entre 0.50% et 0.75% dans les prochaines années.

L’inflation c’est quoi ?

L’augmentation des prix dans le temps.

Exemple : avec 1 euro aujourd’hui, vous pouvez acheter 100 grammes de beurre et plus le temps passe, moins vous pourrez acheter de grammes de beurre avec 1 euro.

Pour en savoir plus sur l’inflation

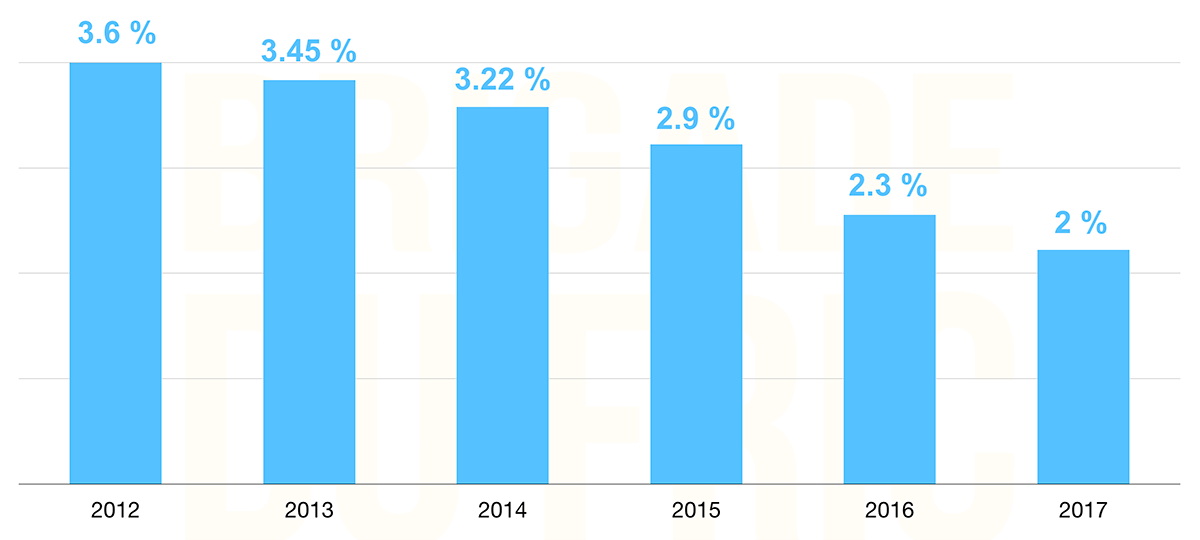

Statistiques de l’inflation ces dernières années

| Année | Taux d’inflation |

|---|---|

| 2018 | 1,8 |

| 2017 | 1,0 |

| 2016 | 0,2 |

| 2015 | 0,0 |

| 2014 | 0,5 |

| 2013 | 0,9 |

| 2012 | 2,0 |

| 2011 | 2,1 |

| 2010 | 1,5 |

| 2009 | 0,1 |

| 2008 | 2,8 |

| 2007 | 1,5 |

Moyenne sur ces 12 dernières années = 1.2 %

(1.5+2.8+0.1+1.5+2.1+2+0.9+0.5+0+0.2+1+1.8)/12 = 1.2

Source : INSEE

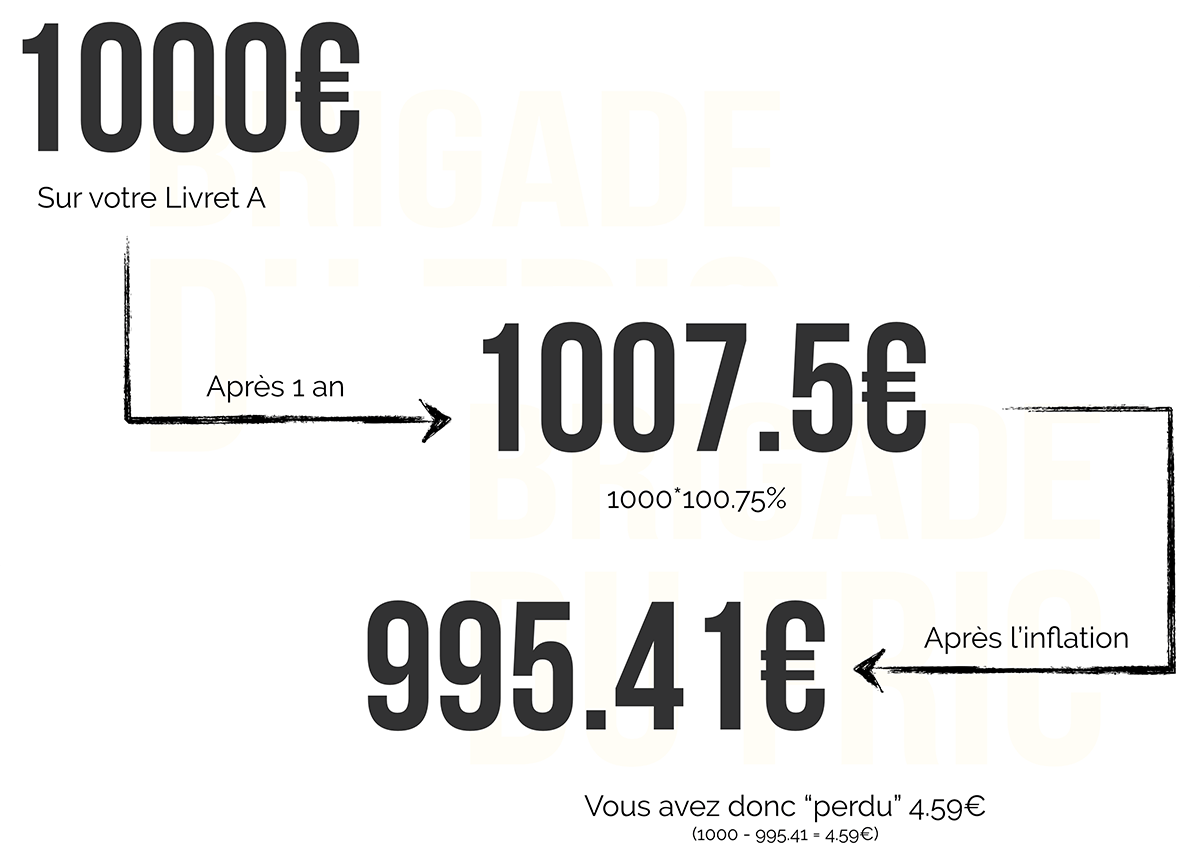

Exemple Inflation VS Livret A

Voyons l’effet sur 1000€ placés sur votre Livret A :

1000€*100.75% = 1 007.5€

Et avec l’inflation, ces 1007.5€ valent maintenant 995.41€.

Vous avez donc perdu 4.59€ (1000 – 995.41 = 4.59€)

Ne laissez que le strict minimum sur vos Livrets, l’argent dont vous pouvez avoir besoin instantanément.

Il existe des livrets qui, s’ils ont été ouverts dans le passé, ont un taux intéressant de 2% ou plus passez donc un petit moment à demander à votre banquier et faire le calcul (ex : PEL).

Le reste, si c’est de l’argent dont vous avez besoin à court terme, mettez le sur une assurance vie en fonds euro. L’argent n‘est pas bloqué vous pouvez retirer à tout moment.

Fonds euro VS Livret A ?

Le rendement est garanti (sauf d’une année à l’autre). Il a tendance à chuter dernièrement mais ça reste le moyen le plus sûr de protéger votre argent contre l’inflation et même de le faire fructifier un peu.

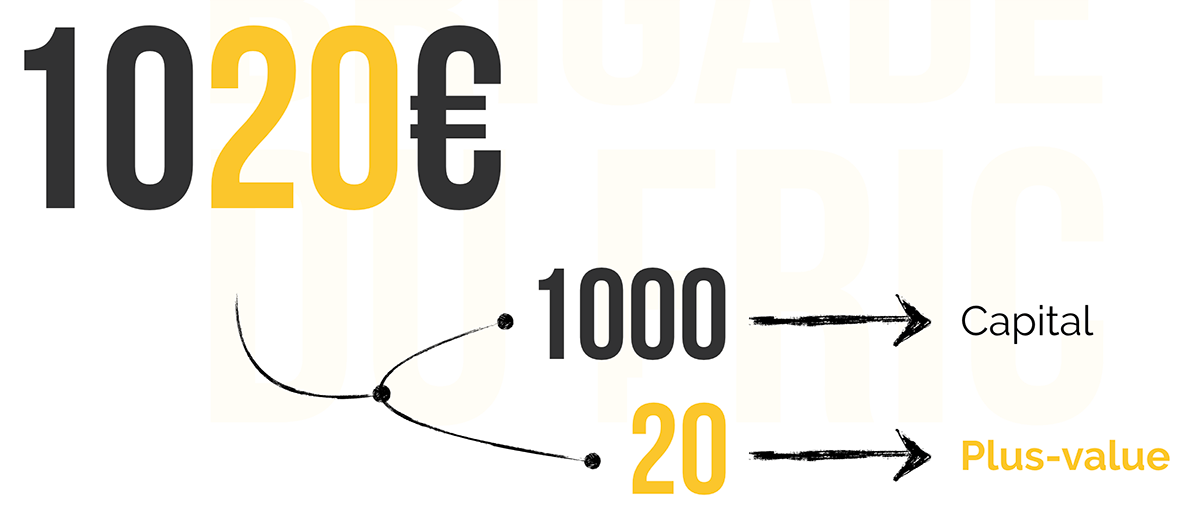

Exemple d’un placement de 1000€ sur un fonds euro à 2%

Si vous placez 1000€ sur un fonds euro à 2%, après 1 an vous aurez : 1000*102% = 1020€

Si vous retirez les 1020€ vous payerez des taxes uniquement sur la plus-value : les 20 € (1020 – 1000 = 20) et plus votre contrat d’assurance vie est ancien, moins vous payez de taxes. D’où l’intérêt de l’ouvrir rapidement.

Votre capital étant garantie sur un fond euros vous n’avez pas de risque de perte et donc aucune raison valable de laisser votre argent pourrir sur un livret A.

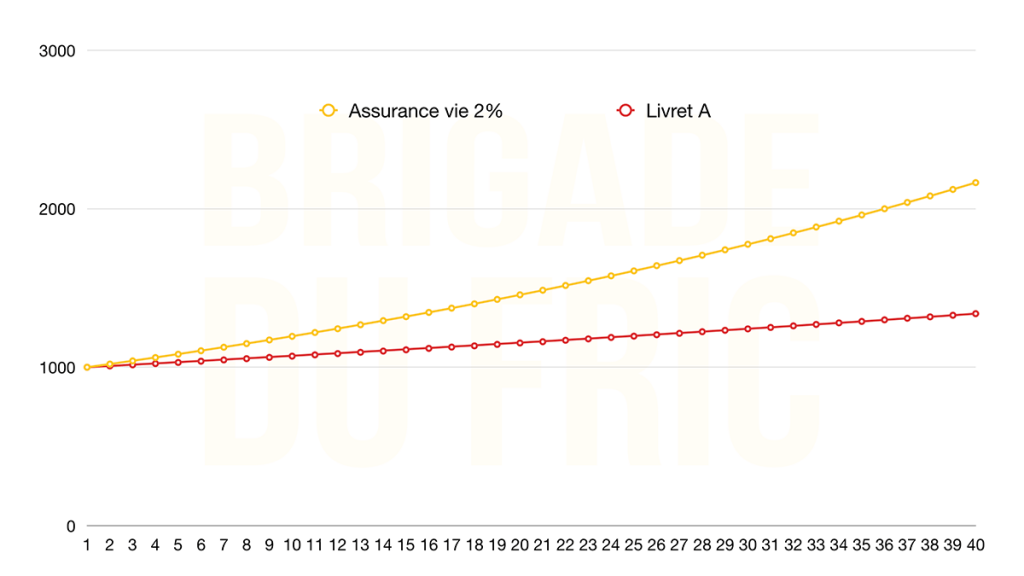

Voyons deux exemples de rentabilité sur le Livret A et sur le fonds euro avant ET après inflation :

L’argent est également disponible rapidement, c’est moins instantané que le Livret A mais on parle de quelques jours ou semaines (à demander lorsque vous souscrivez)

Quelques fonds euro intéressants :

EDIT 2020 : les choses ont évoluées et les fonds euros à 100% sont de plus en plus difficilement accessibles. La plupart des assureurs poussent les épargnants à prendre des Unités de Compte pour bénéficier du fonds euro mais du coup votre épargne n’est pas à 100% sur des fonds euro. Envisagez des alternatives.

- Linxea Avenir (lien affilié) : Rentabilité de 2.8%, uniquement si vous prenez des unités de compte (actions, fonds, trackers, …) qui peuvent présenter un risque de perte en capital. Si vous choisissez de placer 100% de votre argent sur le fonds euro (sans unités de compte) : 2%. Chiffres 2018.

- Linxea Spirit (lien affilié) : Rentabilité de 2.9%, vous devez investir sur des unités de compte (actions, fonds, trackers, …) qui peuvent présenter un risque de perte en capital. Chiffres 2018.

- Yomoni (lien affilié) : Rentabilité 2% si vous investissez tout votre argent en fonds euro. Chiffres 2018.

- Wesave (lien non affilié) : Rentabilité 2% si vous investissez tout votre argent en fonds euro. Chiffres 2018.

Les tarifs sont meilleurs sur les courtiers en ligne. Votre banque traditionnelle a fort probablement des frais qui tuent votre rentabilité.

Vous voulez en apprendre plus sur l’assurance vie ? Voici nos 2 vidéos :

L’assurance vie comment ça marche :

Comment choisir son assurance vie :

Combien placer ? Le matelas de sécurité

Matelas de sécurité : entre 3 et 6 mois de salaire sur Livret A.

Ce montant peut varier en fonction de votre situation, il faut simplement qu’il vous permette de dormir sur vos 2 oreilles.

Votre capital étant garanti sur un fonds euro vous n’avez pas de risque de perte et donc aucune raison de laisser trop d’argent pourrir sur un livret A.

L’argent est également disponible rapidement, c’est moins instantané que le Livret A mais on parle de quelques jours ou semaines (à demander lorsque vous souscrivez).

⚠️Certains contrats exigent que vous investissiez dans des UC “Unités de Compte” (plus ou moins risqué) ou que vous laissiez votre argent un certain nombre d’années sous peine de payer une pénalité. Comprenez donc bien le contrat que vous choisissez.

Si vous avez plus de 70 000€ à placer, faites plus de recherches car c’est le montant garanti par assureur pour chaque assuré. Il peut donc être intéressant d’avoir plusieurs contrats et de varier les assureurs.

Des questions ?

Rejoignez le groupe Facebook Brigade Du Fric : https://www.facebook.com/groups/brigadeDuFric

Ou posez votre question sur notre forum : https://www.brigadedufric.com/community/

Vous l’aurez compris, le reste, vous pouvez vous permettre de la placer en fonction de votre sensibilité au risque et de vos différents projets. Voyons donc ensemble ces 2 nouveaux termes !

Votre sensibilité au risque

Bon, je vous ai expliqué la base de la base, une stratégie qui présente 0 risques mais on ne va pas se mentir, vous n’arriverez pas à faire fructifier votre patrimoine efficacement si vous utilisez uniquement ça.

Il existe des questionnaires si vous tapez sur google par exemple “questions aversion au risque” ou “questions sensibilité au risque”.

Ces questionnaires peuvent vous aider à comprendre quelques points intéressants, parfois différencier spéculation d’investissement et surtout situer plus ou moins approximativement votre tolérance au risque.

Pour certains placement et investissements, votre horizon de temps peut réduire le risque.

Horizon de placement et projets

Définition de l’horizon de placement :

La durée pendant laquelle vous prévoyez de détenir un produit financier. L’horizon de placement va de paire avec le projet que vous avez.

Vous pouvez avoir plusieurs projets donc répartir votre argent sur plusieurs contrats d’assurance vie et utiliser le PEA pour l’un de ces projets.

Si vous avez entre 18 et 40 ans, on peut dire que si vous mettez de côté pour la retraite c’est du long terme.

Court terme et long terme c’est quoi exactement ?

Pour moi tout est question de contexte. Si par exemple vous voulez placer de l’argent pour 5 ans ou moins et que vous en avez absolument besoin dans 5 ans, ne prenez pas de risques…

Si par contre vous pouvez vous permettre d’attendre 3 à 5 ans de plus le risque devient inférieur.

Pourquoi je dis cela ? En cas de baisse des marchés financiers, il peut leur falloir quelques mois voir même années pour remonter jusqu’au niveau précédent.

Sur le long terme, les marchés montent. Sur le court terme, ils fluctuent.

Attention, je dis 3-5 ans mais il n’y a aucune garantie que cela prenne 3 ans ou 5 ans au marchés pour revenir à leur niveau précédent !

Disons qu’à partir d’un horizon de placement de 10 ans, vous commencez à limiter le risque.

Plus l’horizon de placement est long plus vous limitez le risque.

Comment investir son argent en bourse à long terme

Pour préparer des projets à long voir très long terme la bourse est un bon choix : retraite, placer pour vos enfants (ou futurs enfants) et tous les projets dont vous n’avez pas encore connaissance mais qui prendront forme dans les prochaines années de votre vie.

Pourquoi investir en bourse ?

Pour toutes les raisons suivantes (faites défiler les images) :

Historiquement, sur le long terme, les marchés montent. Mais du coup, comment savoir quel produit choisir ? Et à qui faire confiance ?

Investir sur les fonds de placement ?

Les fonds de placement font partie des choix possibles. Les fonds de placement sont gérés par des professionnels qui ont une stratégie définie pour tel ou tel fonds.

On sait que les marchés montent sur le long terme mais ce qu’on ne sait pas, ou qu’il faut passer du temps à évaluer, c’est la compétence du/des gestionnaires du fonds.

Du coup, ne pourrait-on pas investir directement sur les marchés pour être “assuré” d’avoir une rentabilité ?

Eh bien si… grâce aux ETF “Exchange Traded Funds” (aussi appelés “trackers” en Français).

Investir son argent sur les trackers (ETF) ?

Les trackers sont des instruments sur lesquels vous pouvez investir et ils reproduisent les mouvements d’un indice spécifique.

Par exemple :

Un tracker S&P 500, reproduira les performances de l’indice S&P 500.

S&P 500 : Indice boursier qui regroupe 500 grandes entreprises des États-Unis.

L’indice représente un groupe d’actions.

Le Tracker vous permet d’acheter ce groupe d’actions.

Donc si vous achetez une part d’un Tracker S&P500 vous “achetez” en réalité les 500 entreprises de cet indice. (Il existe une petite différence trackers physiques et synthétiques mais ne compliquons pas trop pour l’instant).

Les trackers ont des frais plus bas car il n’y a plus besoin d’avoir une stratégie, de la suivre et de l’adapter. Un tracker suit un indice défini ou une stratégie définie. Il y a donc besoin de moins de personnes pour s’en occuper (et à payer…).

Les principaux avantages des trackers :

- La diversification. Les trackers permettent de se diversifier facilement donc diminution du risque. On peut par exemple trouver des tracker géographique (tracker CAC40, tracker S&P500, monde, …), sectoriels, etc

- Stratégie définie

- Les frais plus bas. Pas besoin d’avoir une stratégie et d’acheter ou vendre telle ou telle action donc moins d’humain = moins de frais.

Vous voulez en savoir plus sur les trackers ? Voici notre vidéo dédiée :

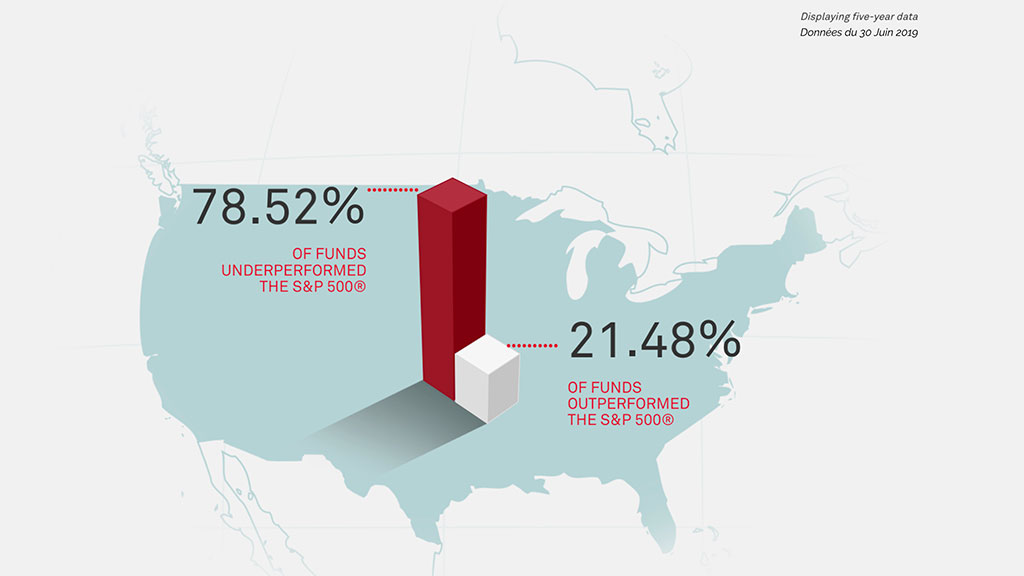

Fonds vs Trackers

On pourrait penser que, puisqu’il y a un professionnel gérant un fonds, il performe mieux qu’un tracker qui se contente de suivre un indice.

Aux États-Unis 80% sous-performent l’indice (donc la performance BRUT du tracker). Vous remarquez que je dis BRUT car les fonds ayant plus de frais que les trackers, si on enlève tous les frais et qu’on compare les rentabilités NETTES, il est encore plus difficile pour les fonds de battre les trackers.

Il est sûrement possible de trouver les meilleurs fonds mais ne sachant pas comment faire je ne peux pa vous renseigner là dessus.

Choisir soi-même ses actions ?

Si vous êtes curieux pour la sélection de vos propres actions ou que vous savez que vous voulez vraiment sélectionner vos actions vous-mêmes, je vous conseille la lecture accessible du livre :

“Et si vous en saviez assez pour gagner en bourse” (lien affilié) de Peter Lynch.

Peter Lynch est un ancien gestionnaire de fonds américain qui a battu le marché 11 années sur les 13 ou il était gestionnaire d’un fonds.

Vous pouvez aussi consulter les autres livres dans la section “livres pour investir“.

Comment investir son argent dans les Trackers ?

Investir une partie de vos revenus pour du long/très long terme est une très bonne idée. Si vous épargnez bien, il y a moins de chances que vous soyez dépendant du régime de retraite du futur et du stress que les changements risquent d’apporter. Vous pourrez également en faire bénéficier vos enfants et petits enfants : les plaisirs de votre future vie si vous êtes un “jeune actif”.

Sélectionner ses trackers soi-même

C’est une décision qui n’est pas à prendre à la légère. Vous aurez un petit temps de formation au début, comptez quelques jours/semaines en fonction du temps passé, et vous devrez y accorder un peu de temps chaque année pour éventuellement rééquilibré en fonction de la stratégie que vous aurez choisi lors de votre apprentissage. Ne vous inquiétez pas, rien de compliqué.

Bien-sûr cela demande ce que j’appelle de la conscience de soi : vous connaître vous, vos comportements et votre psychologie pour savoir si vous aurez la rigueur de vous en occuper “régulièrement”, d’y jeter un œil et éventuellement ajuster votre stratégie toutes les années.

Si vous pensez que oui, pour l’instant, deux des meilleures ressources pour en apprendre plus sur les trackers sont :

Et n’hésitez pas à venir poser vos questions sur le forum brigadedufric.com/community ou le groupe facebook Brigade Du Fric.

Déléguer la gestion

Vous n’avez vraiment pas le temps ? Je sais mais pas d’excuses, il existe des solutions qui gèrent TOUT pour vous (moyennant des frais bien-sûr) et qui ne prennent que quelques minutes pour tout mettre en place (les liens suivants ne sont pas affiliés) :

- Yomoni (également le PEA) (lien affilié)

- Wesave (lien non affilié)

- Nalo (lien affilié)

- Birdee.co (lien non affilié)

- ⚠️ À chaque fois que je vous donne des noms, pensez à faire quelques recherches au cas ou vous trouveriez des solutions plus intéressantes ou que mes infos ne soient plus à jour.

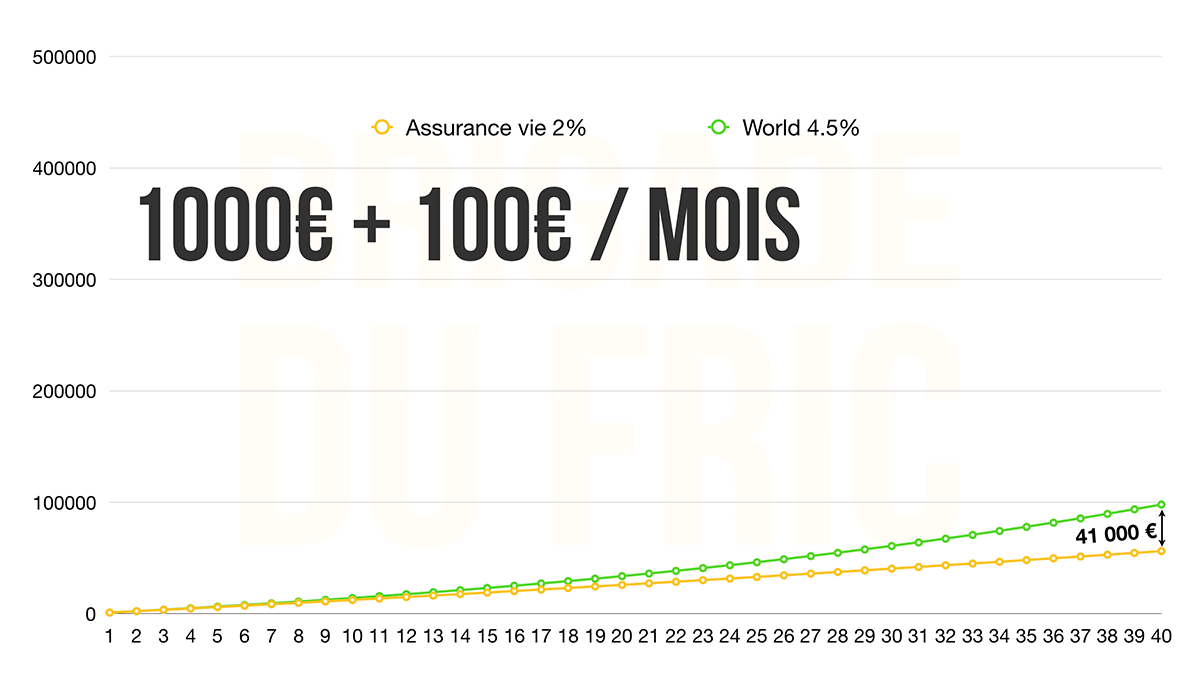

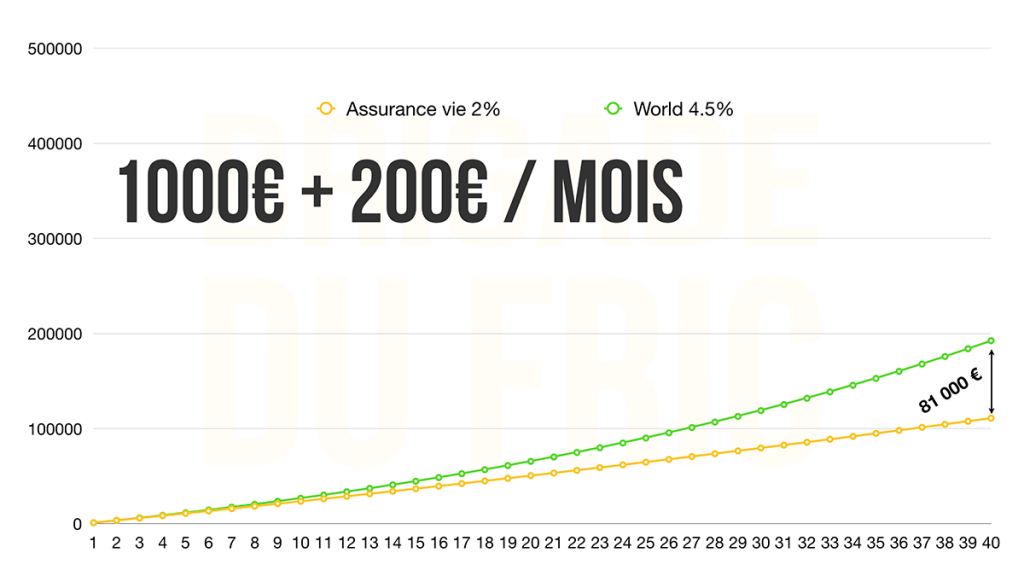

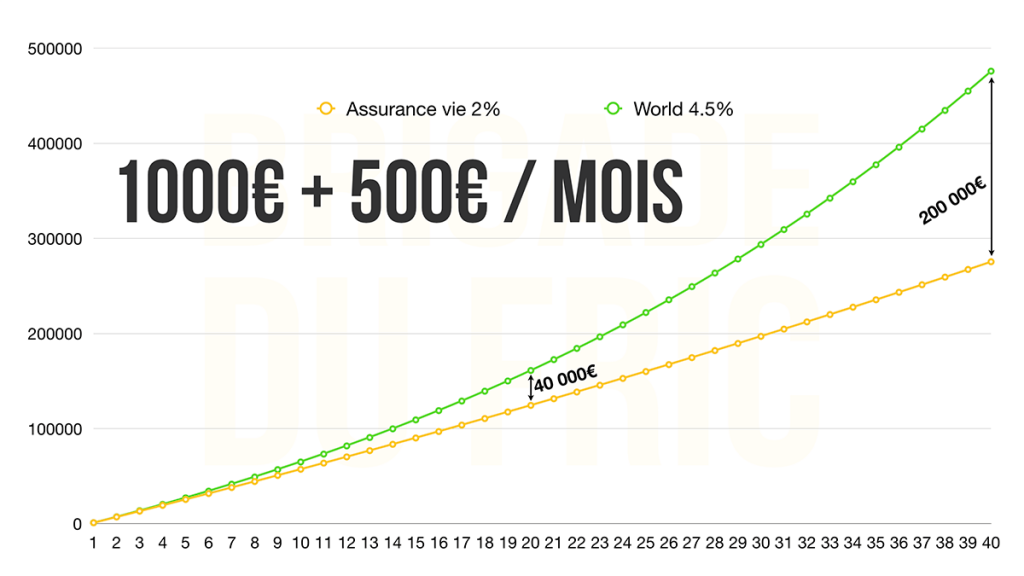

Voyons quelques exemples de rentabilités sur le long terme entre un fonds euro à 2% et un Tracker World à 4.5% (rentabilité nette nette).

Voir la vidéo PEA vs Assurance vie pour comprendre comment on obtient cette rentabilité. J’ai créé une feuille de calcul qui vous permettra de calculer votre rentabilité en fonction des apports que vous faites, copiez la sur votre drive ou sur votre ordinateur et faites vos tests 😉

Investir sur l’assurance vie ou sur le PEA ?

Je vous propose de visionner cette vidéo :

Les deux ne sont pas incompatibles. Sachant que vous ne pouvez avoir qu’un PEA par personne, vous pouvez par exemple avoir un PEA pour votre retraite et plusieurs contrats d’assurance vie pour vos différents projets (court terme, études des enfants, …).

Comment Investir son argent dans l’immobilier

L’immobilier constitue un vecteur important et intéressant de l’investissement. Il vous permet de diversifier et également d’utiliser votre capacité d’emprunt pour investir : c’est un gros avantage !

En fonction du temps que vous voulez y consacrer, vous pouvez arriver à un point où vous vivrez des biens dont vous êtes propriétaire. Avec mes connaissances actuelles (sans expérience personnelle), j’estime qu’en vivre est un objectif réalisable en quelques années sans faire de gros apport.

Ça vous intéresse ? Rejoignez le groupe Facebook “Grosse Renta Immo”.

Deux lectures intéressantes :

- 107 principes immobiliers (lien affilié)

- L’investissement immobilier locatif intelligent (lien affilié)

Défiscaliser avec l’immobilier : Le Déficit foncier

En plus, de faire fructifier et diversifier votre patrimoine, l’immobilier peut vous permettre dans certains cas de défiscaliser et faire baisser vos impôts !

En achetant un bien et en effectuant des travaux, vous déduire le montant de certains travaux de votre revenu imposable.

Exemple 1 :

Vous êtes célibataire, votre seul source de revenu est votre salaire net imposable de 1860€ par mois donc un salaire net imposable de 22 320€ par an.

(Attention il y a une différence entre salaire brut, net et net imposable. Si vous avez d’autres sources de revenu, il faut les prendre en compte. Ici, je simplifie.)

Selon le simulateur impots.gouv.fr, vous devez payer 1716€ d’impôts (je ne prend pas en compte la baisse d’impôts). En gros, vous travaillez 1 mois dans l’année pour payer vos impôts.

Votre banque vous dit que vous pouvez emprunter 140 000€ sans apport pour un investissement locatif.

Vous trouvez un bien à 50 000€ avec 25 000€ de travaux de rénovation.

En ajoutant la partie des loyers concernée à votre salaire net imposable on obtient un revenu net imposable de 24 720€ (22320 + 200*12), vous pouvez déduire jusqu’à 10 700€ par an de votre revenu net imposable. 24 720 – 10 700 = 14 020€

Selon le simulateur impots.gouv.fr, vous devez payer 0€ d’impôts.

Exemple 2 :

- Salaire net imposable de 3000€. Annuel : 36 000€

- Impôts selon le simulateur : 4 944€

- Pour le même bien que précédemment

- Revenu net imposable : 36 000 + 200*12 = 38400

- Déduction revenu net imposable : 38 400 – 10 700 = 27 700€

- Impôts selon le simulateur : 2 469€

- On passe de 4944 à 2469 soit presque 2500 euros réinjectés dans votre patrimoine.

⚠️Je ne suis pas fiscaliste, les calculs ne sont pas exactes, il y a beaucoup d’autres choses à prendre en compte et la fiscalité c’est compliqué. Mais ce que je veux que vous compreniez c’est le principe. Au lieu de verser de l’argent aux impôts, vous prenez la décisions de l’injecter dans votre patrimoine. En plus de bénéficier de ce déficit foncier, vous avec un bien immobilier qui vient compléter votre patrimoine.

⚠️Attention, je n’ai rien contre le fait de payer ses impôts, au contraire, c’est l’argent qui participe à la qualité de ce qui se situe autour de nous. Mais si l’état autorise le déficit foncier c’est qu’il y a un intérêt : maintenir une certaine qualité du parc immobilier français.

Résidence principale ou investissement locatif en premier ?

Si vous décidez d’investir dans votre résidence principale en premier, vous bloquer votre capacité d’emprunt et il sera plus difficile d’investir dans un bien pour du locatif. Plus difficile ne veut pas dire impossible.

Si vous faites au moins un projet en locatif avant et que vous montrez à la banque que tout se passe bien, que vous maitrisez les chiffres et que vous vous y retrouvez, vous mettez un bon argument de votre côté même, si vous achetez après cet investissement votre résidence principale.

Faites attention aux risques de l’investissement locatif. Même si ceux ci ne doivent pas vous empêcher d’investir, il est prudent de se former un minimum.

Je vous recommande deux livres sur l’immobilier (les mêmes que précédemment) :

- 107 principes immobiliers (lien affilié)

- L’investissement immobilier locatif intelligent (lien affilié)

Je sais, y’en a qui ont pas le temps ou qui en ont rien à foutre.

Certaines entreprises s’occupent de tout pour vous : trouver un bien, vous aider pour le financement, travaux, partenaires de gestion, etc.

Les liens suivants ne sont pas affiliés :

- Bevouac : https://www.bevouac.com/ (lien non affilié)

- Everinvest : https://www.everinvest.fr/ (lien non affilié)

- Mes investisseurs : https://www.mesinvestisseurs.com/ (lien non affilié)

- investissement-locatif : https://www.investissement-locatif.com/ (lien non affilié)

Votre potentiel de rentabilité est moindre mais avec un apport vous pouvez bien vous en sortir.

Les SCPI

Les SCPI sont un moyen d’acquérir de l’immobilier (bureaux, habitations, commerces, défiscalisation, etc) sans rien avoir à gérer.

La société de gestion s’occupe de tout, vous êtes détenteur de parts.

Voir notre vidéo sur les SCPI :

Points clés de cette présentation

- Comprenez votre sensibilité au risque

- Investissez en fonction de vos projets / horizon de placement

- Ayez un matelas de sécurité

- Ouvrez votre Assurance Vie et PEA dès que possible

- Court terme : Fonds euro

- Long terme : Trackers sur PEA et/ou Assurance vie

- Immobilier : Utilisez votre capacité d’emprunt

Love,

-Pierre

5 comments

Bonjour Pierre,

Merci pour la réponse mais je voudrais savoir si, avec les 2 ETF en question, je peut perdre plus que l’argent investi au depart.

Par exemple, si j’achete 1000 euros de BNP Paribas Easy S&P 500, dans le pire des cas, je perd un maximum de 1000 euros et jamais plus que ça? Je sais que perdre la totalité c’est presque impossible, sauf si l’economie est mort.

Par contre, si c’etait un ETF short/decouvert et/ou leverage/levier ça pouvais arriver. Par exemple, avec 100 euros d’un ETF short leverage 2x je peut perdre 200 euros si l’indice monte 100%: le double de l’argent du depart.

Je prend le meme risque avec les ETF: FR0011550185 et FR0011550193

Merci encore une fois,

Pedro

Salut Pedro,

Si tu investis 1 000 €, tu ne peux pass perdre plus que tes 1 000 €.

C’est pareil pour un short et/ou leverage, si achètes pour 1 000€ tu ne peux pas perdre plus que 1 000€ 🙂

-Pierre

Bonjour Pierre!

Est possible de perdre plus que l argent investi avec les ETF:

1) BNP Paribas Easy S&P 500 UCITS FR0011550185

2) BNP Paribas Easy Stoxx Europe 600 UCITS FR0011550193

Ils ne sont pas des ETF short/decouvert ou avec leverage

Merci beaucoup,

Pedro

Bonjour Pedro,

Oui tu peux tout à fait perdre de l’argent avec ces ETFs. En fait, imagine l’ETF comme un panier avec des titres dedans et ces titres peuvent être des actions, des obligations, des matières premières (or, …) et donc ils varient de la même façon que les titres qui sont dans le panier.

Si par exemple on prend 1 ETF qui ne contient qu’une seule action, celle de tesla, alors l’ETF aura les mêmes variations. Quand il y a plusieurs actions c’est le même principe, si toutes les actions ou seulement une partie chute il est possible que l’ETF passe également en négatif.

J’espère que ça aide !

-Pierre

Bonjour, merci pour cette article et cette vidéo.

C’est très bien structuré et c’est appréciable d’avoir d’un côté les investissements court terme et de l’autre les investissements long terme. Vous avez bien expliqué la notion de risque, en tout cas je l’ai bien comprise. J’avais déjà quelques connaissances sur la façon de placer mon argent mais votre travail m’a aidé à faire des liens entre toutes ces connaissances. Merci également pour toutes Les recommandations !