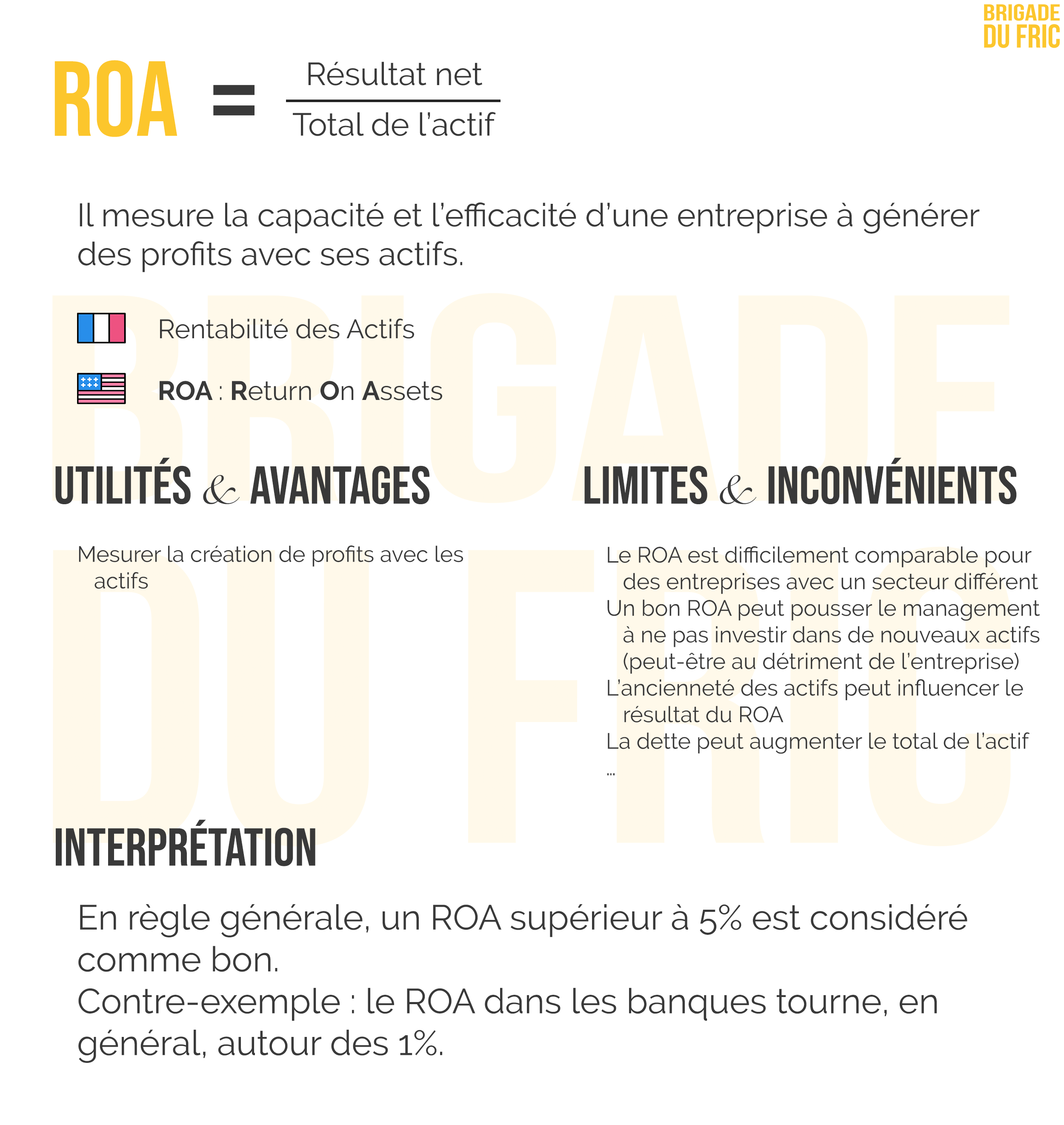

Détaillons ici le ratio de rentabilité des actifs (ROA pour Return On Assets en anglais).

- Rentabilité des actifs : Défiinition

- Définition : actifs

- Autres noms du ROA

- Calculs et formules de la rentabilité des actifs

- Calcul du ROA

- Calcul du ROAA

- Définition ROAA

- Calcul du ROA avec dette ajustée

- Comment trouver le taux d’imposition ?

- Exemple : Les excursions de Marion

- Utilités du ROA

- Mesurer la création de profits avec les actifs

- Rentabilité des actifs interprétation

- Exemple : une comparaison de deux business

- ROE vs ROCE vs ROA

- Limites et inconvénients du ratio de rentabilité des actifs

- Comparaison dans différents secteurs impossible

- Pousse le management à ne pas investir dans de nouveaux actifs

- Le problème de l’ancienneté des actifs

- La dette peut augmenter l’actif

- Où trouver le ROA ?

- Fiché résumé et notions clés

Rentabilité des actifs : Défiinition

Le ROA permet de mesurer la capacité et l’efficacité d’une entreprise à générer des profits avec ses actifs.

Définition : actifs

Une entreprise possède des actifs qui possèdent une valeur : des terrains, des brevets, des machines, du matériel, des marques, etc

🇺🇸 : Assets

Les actifs comptables sont différents des “actifs financiers” que vous connaissez peut-être au travers de livres comme père riche père pauvre. Un “actif financier” rapporte directement de l’argent. Ce n’est pas forcément le cas en comptabilité. En tout cas pas directement.

Autres noms du ROA

- 🇺🇸 : ROA : Return On Assets

- 🇫🇷 : Ratio de rentabilité des actifs

- 🇫🇷 : Taux de rendement des actifs

Calculs et formules de la rentabilité des actifs

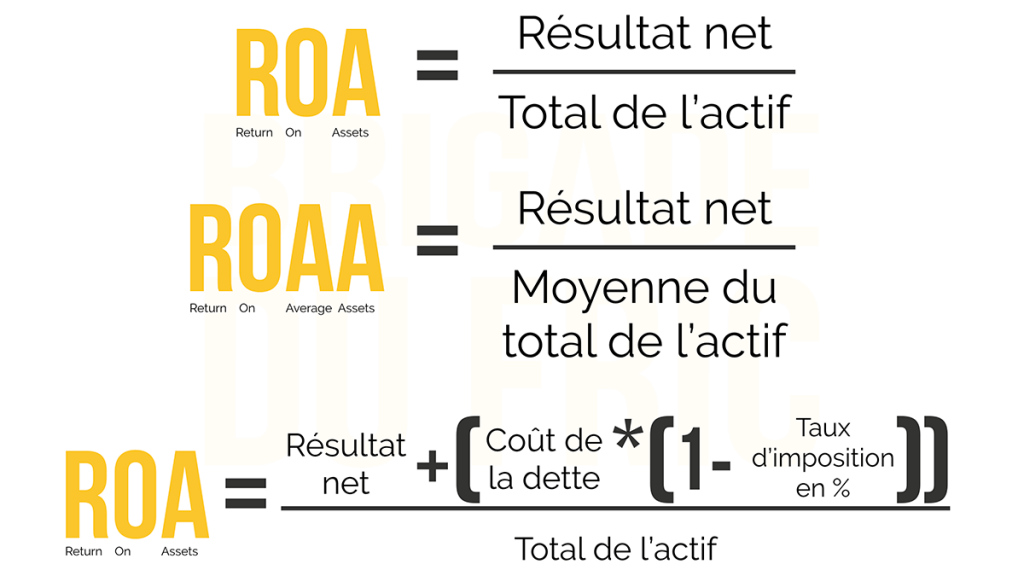

Calcul du ROA

Résultat net

ROA = ----------------

Total de l'actifROA = Résultat net / Total de l’actif

Calcul du ROAA

Résultat net

ROAA = ----------------

Moyenne du

total de l'actifROAA = Résultat net / Moyenne du total de l’actif

Définition ROAA

ROAA : Return On Average Assets pourrait être traduit par “rentabilité des actifs moyens”. La valeur des actifs d’une entreprise varie pendant une même année. Par exemple, elle peut vendre beaucoup de stocks, vendre ou acquérir un bien, des machines, des usines, …

On peut donc faire une moyenne des actifs en prenant le total de l’actif du début de période puis de fin de période et de les diviser par 2 (Une période est en général 1 an).

Exemple :

Total de l’Actif en début de période : 10 000 000

Total de l’Actif en fin de période : 12 000 000

On a donc :

(10 000 000 + 12 000 000) / 2 = 11 000 000

ROAA = Résultat net / 11 000 000

Calcul du ROA avec dette ajustée

Lorsqu’une entreprise acquiert des actifs, elle peut le faire avec ses capitaux propres ou en s’endettant. On peut dire que le résultat net est l’argent qui revient aux actionnaires et que les intérêts reviennent aux banques.

Dans notre formule classique du ROA on prend au numérateur (en haut) “l’argent qui revient aux actionnaires” et dans le total de l’actif on a des actifs qui ont été financés par l’argent des actionnaires ET celui des banques.

(Résultat net + (Coût de la dette * (1 - Taux d'imposition en %)))

ROA = ------------------------------------------------------------------

Total de l'actifROA = (Résultat net + (Coût de la dette * (1 – Taux d’imposition en %))) / Total de l’actif

- Coût de la dette : Intérêts payés pour avoir emprunté de l’argent.

- Taux d’imposition : Le taux en % des impôts prélevés.

⚠️ L’approche est peut être plus juste mais moins conservatrice. La conséquence est donc que le résultat du ROA augmentera, restez donc prudent dans l’utilisation de cette formule si vous ne savez pas exactement où vous allez.

Comment trouver le taux d’imposition ?

Celui ci dépend à la fois de l’entreprise, de sa situation, de son résultat et également de son pays. Tant de critères qui peuvent rendre la tâche compliquée. Dans les états financiers (financial statement) des entreprises à destination des investisseurs vous pouvez parfois trouver des notes sur les impôts et leur calcul.

Exemple : Les excursions de Marion

| Résultat net | 4500000€ |

| Coût de la dette | 102000€ |

| Taux d’imposition | 35% |

| Total de l’actif | 630000€ |

ROA = 4500000/630000 = 7.14 (soit 714%)

Et maintenant avec la dette ajustée:

ROA = (4500000+(102000*(1-35%)))/630000

ROA = 4566300/630000

ROA = 7.25 (soit 725%)

Notez que mon intention n’étais pas d’obtenir des résultats aussi hauts, j’ai fait une erreur de calcul et je garde le texte cohérent avec la vidéo. On va dire que Marion sait faire beaucoup d’argent avec peu d’actifs 😉

Utilités du ROA

Mesurer la création de profits avec les actifs

Le ratio de rentabilité des actifs permet de mesurer la capacité et l’efficacité d’une entreprise à générer des profits avec ses actifs.

Rentabilité des actifs interprétation

Il est, en règle général, considéré qu’un ROA supérieur à 5% est considéré comme bon. On dit bien-sûr, en règle général : historiquement, pour les banques le ROA se situe aux alentours de 1%, méfiance donc aux spécificités de chaque industrie.

Exemple : une comparaison de deux business

Marie lance une pâtisserie avec une décoration classique orientée pour proposer des prix bas et accessibles.

Élodie lance une pâtisserie et propose des pâtisseries haut de gamme. Elle fait une décoration conceptuelle à l’intérieur donc orientée pour des clients moyens et hauts de gamme.

| Chez Marie | Chez Élodie | |

| Résultat net | 650 000€ | 1 620 000€ |

| Total de l’actif | 1 500 000€ | 5 400 000€ |

| ROA | 650000/1500000 = 43% | 1620000/5400000 = 30% |

Notez que j’ai rajouté un 0 aux actifs par rapport à la vidéo pour avoir un calcul plus cohérent.

On voit donc que le business de Marie génère moins de résultat que celui d’Élodie mais qu’il est plus efficace.

On peut donc dire que l’exploitation des actifs est plus optimisée ou meilleure chez Marie. En d’autres termes, Marie tire plus de profits de ses actifs qu’Élodie.

ROE vs ROCE vs ROA

Voir les vidéos sur :

- Le ratio de rentabilité des capitaux propres (ROE)

- Le ratio de rentabilité des capitaux employés (ROCE)

Les ratios qui permettent de mesurer la rentabilité se ressemble car ils permettent tous de calculer d’une manière ou d’une autre la rentabilité d’une entreprise…

Réfléchissez-y ainsi :

Ils permettent d’évaluer la rentabilité et donnent des perspectives différentes pour comprendre les spécificités de cette rentabilité : capitaux propres, capital employé, actifs, …

Il existe d’autres ratios de rentabilité que je ne vais pas couvrir dans cette série : ROIC, ROS, Gross Profit Ratio, Net Profit Ratio, Operating profit Ratio, …

Si vous êtes toujours confus, regardez les fiches résumé de ces 3 ratios côte à côte qui pourront sûrement vous aider à comprendre les différences.

Limites et inconvénients du ratio de rentabilité des actifs

Comparaison dans différents secteurs impossible

Chaque industrie utilise les actifs de façon différente et plus important : des actifs différents. Vous imaginez bien qu’entre une entreprise d’automobile et une entreprise de voyages organisés les actifs seront très différents.

Pour cette raison il n’est en général pas recommandé de comparer le ROA d’entreprises dans des industries différentes. Il en va de même pour des entreprises de tailles trop différentes.

En tout cas, si vous faites la comparaison, comprenez bien les problématiques inhérentes à chaque type de business.

Pousse le management à ne pas investir dans de nouveaux actifs

Dans certains cas, il se peut que le management soit récalcitrant pour renouveler les actifs. Un renouvellement des actifs ne vas peut être pas booster les profits au point de compenser la valeur des nouveaux actifs.

Exemple : Renouveler tous les ordinateurs de l’entreprise qui commencent à être anciens fera augmenter l’actif total sans forcément booster les profits immédiatement (mais peut-être dans 2-3 ans).

Le problème de l’ancienneté des actifs

Le bilan comptable fonctionne de telle façon que lorsque l’entreprise achète un actif elle l’inscrit à son prix d’acquisition. Imaginez donc une entreprise qui à acheté un bâtiment il y a 25 ans dans une zone qui en plus a prit de la valeur.

La dette peut augmenter l’actif

La dette augmente également les actifs car on donne à l’entreprise de l’argent, l’argent est un actif. Si l’actif augmente et que les bénéfices sur l’année suivante ne suivent pas (ce qui est tout à fait possible) le ROA va chuter un peu ou beaucoup en fonction des montants.

Où trouver le ROA ?

Vous trouverez le ROA sur la plupart des sites d’analyse : Zonebourse, Morningstar.com (anglais), Yahoo finance, msn money, Seeking Alpha, investing.com, …

Je fais également une démonstration du calcul dans les documents financiers de l’entreprise.

Fiché résumé et notions clés

Le ratio de rentabilité des actifs permet de mesurer la capacité et l’efficacité d’une entreprise à générer des profits avec ses actifs. Il est aussi appelé ROA (Return On Assets) en anglais.

ROA = Résultat net / Total de l’actif

Avec dette ajustée :

ROA = (Résultat net + (Coût de la dette * (1 – Taux d’imposition en %))) / Total de l’actif

En règle générale, un ROA supérieur à 5% est considéré comme bon. Contre-exemple : le ROA dans les banques tourne, en général, autour des 1%.

Mesurer la création de profits avec les actifs.

Le ROA est difficilement comparable pour des entreprises avec un secteur différent. Un bon ROA peut pousser le management à ne pas investir dans de nouveaux actifs (peut-être au détriment de l’entreprise). L’ancienneté des actifs peut influencer le résultat du ROA. La dette peut augmenter le total de l’actif …

Retrouvez toutes les fiches résumé sur l’album de la page Facebook (accessible même sans compte FB) : https://www.facebook.com/pg/BrigadeDuFric/photos/?tab=album&album_id=2552422571537496

Les informations présentées dans cet article “ratio de rentabilité des actifs (ROA)” ne sont pas des conseils d’investissement mais sont ici dans un but éducatif et de partage.

Faites vous conseiller par un professionnel.

Love,

-Pierre