On va parler de la création de votre stratégie patrimoniale pour savoir comment bien placer votre argent. Vous verrez qu’au long de cette vidéo, je prend plusieurs exemples et différents contextes pour vous apporter des éléments de réflexion par rapport à votre situation et peut être votre future situation.

Donc je pense que peut importe votre âge vous allez apprendre quelques trucs sympas !

Avertissement : Je ne suis pas un professionnel des placements, les informations partagées ici ne sont pas des conseils d’investissement, de placement ou de fiscalité. Faites vous accompagner par quelqu’un dont c’est le métier, je fais simplement du partage d’information et je vous donne mon avis. C’est tout.

Bilan de votre situation (bilan patrimonial)

Le bilan patrimonial permet d’analyser votre situation à un instant T (maintenant ≠ dans 1 an).

La réalisation de ce bilan va permettre, en fonction de votre fiscalité, vos revenus, vos dépenses, votre situation matrimoniale, etc de mettre en place un plan d’action et de sélectionner des investissements qui seront cohérent avec vos objectifs et priorités.

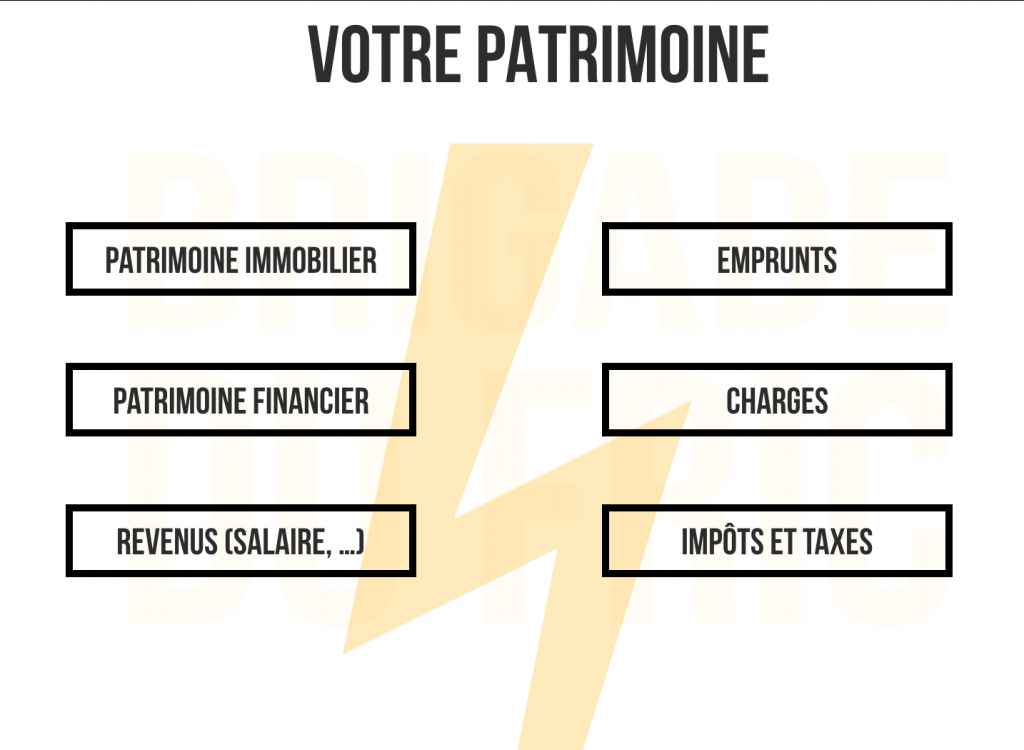

Votre patrimoine

Avoir une vue d’ensemble de tous les éléments constituants votre patrimoine est important. Vous devez connaître tous vos investissements actuels et bien comprendre vos revenus et vos dépenses.

Chaque investissement ajoute de la complexité et de la flexibilité à votre situation. Peut être qu’un investissement que vous avez pourrait être utilisé d’une autre façon plus avantageuse selon votre situation.

Exemples : une location nue en location meublée. Réaliser des travaux pour bénéficier d’un déficit foncier donc d’une réduction d’impôts, …

Vous avez dit une situation simple ?

Une situation simple peut vite devenir compliquée :

Vous sortez juste d’école, vous êtes célibataire, vous avez un emploi et un crédit étudiant à rembourser. Vous payez des impôts sur votre salaire et vous remboursez votre crédit.

Qu’est-il plus avantageux de faire dans votre situation ?

- S’endetter plus

- rembourser votre crédit plus vite ou moins vite et commencer à investir

- réduire vos impôts

- ne pas s’occuper de vos impôts et investir sur des produits long terme

- …

Les choix vont principalement dépendre de vos objectifs et de ce qui serait le plus recommandé pour votre situation.

Vous voyez que si vous ajoutez quelques éléments, cela peut vite devenir compliqué au niveau des choix possible et surtout des choix JUDICIEUX possibles. Plus vous avez de choix et d’éléments, plus vous pouvez faire des erreurs facilement.

Situation fiscale, professionnelle et personnelle

Votre situation et les placement qui seraient recommandés peuvent changer en fonction de :

- Situation fiscale : vos différents revenus (salaires, rentes, dividendes, …), certaines de vos dépenses, vos impôts et taxes, votre statut matrimonial (célibataire, marié, des enfants, petits enfants, …), les investissement que vous avez, …

- Situation professionnelle : employé, patron, étudiant, perspectives d’évolution, …

- Situation personnelle : votre âge, vos habitudes d’épargne, votre niveau en investissement, votre culture (certains investissements sont interdits dans certaines cultures, …),

Profil de risque et votre expérience en investissement

Le goût du risque ? Oui, mais pas que. Il peut être complètement insensé d’aimer le risque (ou en tout cas de ne pas en avoir peur), de s’approcher de la retraite et de se positionner sur des investissements risqués. Surtout si votre patrimoine est limité.

Mais quel est mon profil de risque ?

Pour votre profil de risque vous pouvez ne pas savoir. Dans ce cas là, il existe des questionnaires pour vous aider à y voir plus clair mais, le risque n’étant pas le seul critère, un CGP (Conseiller en Gestion de Patrimoine) pourra faire des recommandations en fonction de votre âge.

Par exemple, en bourse, quand on est plus jeune on peut prendre un peu plus de risque que quand on s’approche de la retraite car les marchés sur le long terme peuvent vous permettre d’inverser une situation défavorable.

En tout cas c’est ce qu’il s’est produit dans le passé. Performances passées ≠ performances futures.

Expérimenté mais pas/plus envie de m’occuper de mon patrimoine ?

Là votre recherche va se focaliser sur trouver un conseiller / quelqu’un qui vous accompagne et qui à la même vision que vous. Dans les CGP, vous pourrez trouver des conseillers avec des spécialisations et des visions différentes.

Par exemple si vous ne voulez entendre parler que du long terme ou que des dividendes, trouver un cabinet qui soit spécialisé là dedans est probablement une solution efficace.

Vos projets

Vos projets de vie, voilà quelque chose qui va grandement changer vos choix d’investissements.

Il peut être difficile de tout prévoir mais pourtant c’est indispensable pour prendre des décisions. Même si vous êtes vraiment indécis, vous avez forcément un horizon, une date à laquelle votre situation risque de changer.

Par exemple, vous commencer un nouveau travail dans une nouvelle ville, vous ne savez pas si vous allez rester trop longtemps. Mais vous avez peut être 1 à 2 ans avant qu’un changement de votre situation intervienne. Vous pouvez donc choisir des placements en fonction de cette situation et réévaluer lorsqu’elle change.

Autre exemple, vous attendez des enfants ou vous en avez déjà et vous voulez prévoir un petit pécule pour eux ou pour leurs études, pareil en fonction de leur âge, des risques que vous voulez prendre, etc des options différentes vont s’offrir à vous.

L’horizon de placement

Pour bien définir vos projets, savoir approximativement quand vos changements de situations risquent de s’opérer (mariage, promotion, héritage, enfants, retraite, achat de résidence principale, etc) va vous permettre de faire des choix judicieux et des placements adaptés.

Chaque projet, évolution de votre situation à un horizon de placement qui va vous permettre de choisir certains types d’investissements plutôt que d’autres.

Vous pouvez très bien avoir plusieurs horizons de placement pour plusieurs projets !

Vos objectifs/envies et vos moyens

Les moyens dont vous disposez vont permettre de définir une stratégie cohérente par rapport à vos objectifs. Donc quand je dis “moyens”, j’entend revenus et épargne (salaire, héritage, loyers, assurances-vie, livret d’épargne, …). Il peut être intéressant de les classifier par type.

Gardez en tête que ces objectifs peuvent évoluer, même si vous n’y pensez pas pour l’instant, une séparation, un mariage, un nouvel emploi, déménagement, le lancement d’un business, une maladie, … La vie est pleine d’imprévus et réévaluer votre situation dans ces moments là est intelligent.

Vous pouvez très bien vous dire, “je veux mettre 15% de mon salaire de côté chaque mois pour ma retraite sur des investissements à long terme, le reste je m’en fou. Si j’ai besoin d’une résidence principale, j’irai à la banque pour emprunter à hauteur de ma capacité d’emprunt“. Cela serait une possibilité. Peut être pas la plus adaptée à votre situation mais vos envies et objectifs font que … ce n’est jamais aussi simple.

Voir notre vidéo Assurance vie VS PEA

Votre implication et le temps consacré à vos investissements

Je vois 3 types de situation :

- Vous ne voulez pas entendre parler de placement, ce n‘est pas du tout dans vos intérêts, alors trouver un CGP (Conseiller en Gestion de Patrimoine) qui vous accompagne pour votre stratégie patrimoniale est une bonne solution.

- Vous souhaitez y consacrer un peu de temps mais pas trop, il faut bien s’amuser et vivre à côté. Vous pouvez peut-être vous former un peu et pourquoi pas vous diriger sur des services clés en main faciles à utiliser qui vous permettent de suivre vos investissements facilement.

Voir nos vidéos : Investir dans l’immobilier quand on n’a pas le temps & Investir quand on n’a pas le temps (assurance vie) - Arriver à générer des revenus supplémentaires ou atteindre l’indépendance financière est vraiment un objectif pour vous et vous êtes prêt à fournir les efforts et le temps nécessaire. Bienvenue dans la galère 😀

La route est sinueuse, longue et parfois hasardeuse. Entre business, business en ligne, investissements, etc, les possibilités et choix sont nombreux et c’est pas toujours facile de savoir quoi faire.

Il existe d’autres situations, et il sera à vous, en fonction des éléments proposés dans cette vidéo et que vous pouvez trouver sur d’autres sources d’informations de prendre des décisions appropriées en fonction de ce que vous voulez faire.

Un livre pour en apprendre plus

Votre argent : Gérez mieux, gagnez plus ! de Marc Fiorentino : https://amzn.to/2UXP7U9 qui vous fait faire un tour d’horizon de tous les placements existants avantages, inconvénients, …

Je l’ai lu l’an dernier et ça me semble adapté comme recommandation de cette vidéo pour aller plus loin.

Avertissement : C’est un livre orienté débutant/fiscalité/patrimoine, vous n’apprendrez rien sur l’investissement en bourse ou immobilier.

Voir nos recommandations de livres sur l’investissement et le business

Comment structurer votre bilan patrimonial

Je ne me lancerai pas dans l’explication hasardeuse de vous donner une structure bien qu’il suffise dans la plupart des cas de mettre sous forme écrite / tableau, les points évoqués précédemment, ce n’est pas mon travail et je ne voudrais pas me risquer à vous envoyer dans la mauvaise direction.

Certaines personnes seront plus enclins à vous aider que moi sur ces points. Vous pourrez trouver des exemples en cherchant sur Google et même quelques applications sur votre smartphone qui peuvent s’en rapprocher : Grisbee, Bankin, …

La plupart des CGP (Conseiller en Gestion de Patrimoine) pourront vous proposer des bilans complet contenant des graphiques, des prévisions, etc mais avec des outils bien à eux qui ne sont en général pas accessible au public ou chers.

Si je trouve des services sympas et qui peuvent vous aider, ils seront dans la description de la vidéo.

Suivre votre situation et adapter votre stratégie patrimoniale

Votre situation va évoluer et donc refaire un bilan patrimoniale de temps en temps ou lorsqu’un changement s’opère dans votre situation peut s’avérer nécessaire.

Vous l’aurez compris, seul, les choses peuvent devenir compliquée à gérer surtout lorsque votre patrimoine évolue donc faut-il utiliser les services d’un Conseiller en Gestion de Patrimoine ? Mon avis ici.

Love,

-Pierre

2 comments

Bonjour Pierre,

Je t’explique ma situation, je suis débutante et je ne compte pas vraiment passer mon temps sur l’investissement. J’aimerais bien placer de l’argent à long terme, surtout pour ma retraire et je ne sais pas par ou commencer.

J’ai vu que vous venez de passer la barre des 10 000 abonnés, c’est top et j’ai aussi vu que tu allais faire une série de vidéos sur les ratios boursiers, ça serait top d’avoir un truc pour les débutants/les gens qui ne veulent pas passer trop de temps sur leur investissements. Je suis très occupée avec ma vie pro+perso mais j’ai quand même envie de prendre les bonne décisions pour faire fructifier toutes mes économies de Manière optimale.

Léonie

Salut Léonie,

Bien que je ne connaisse pas la totalité de ton patrimoine, je vais essayer de te donner quelques infos qui devraient t’aider.

Les trackers me semblent adaptés à ta situation, c’est très passif comme gestion, il y a juste un peu d’apprentissage à faire au début. Les frais sont en général plus bas que les fonds, le but étant de trouver des trackers avec les frais les plus bas possibles pour éviter de te faire manger une grosse partie de ton argent sur le long terme (crois moi, ça fait la différence). Cette stratégie est recommandée par Warren Buffett comme l’une des plus sûres pour un investisseur amateur (et même très souvent professionnel).

Après, peut-être que ta situation implique d’autres investissements surtout au niveau de ta fiscalité. Je n’ai pas encore, à ce jour, les compétences pour te dire ce qui me semble adapté, mais pourquoi pas te rapprocher d’un conseiller en gestion de patrimoine, il y a une vidéo/article à ce sujet.

Il serait peut-être intéressant pour toi d’investir dans l’immobilier, si tu ne penses pas avoir le temps, il y a une autre vidéo (désolé je te spam de vidéos haha) qui évoque le sujet : Investir dans l’immobilier quand on n’a pas le temps utiliser l’effet de levier du crédit bancaire peut être avantageux.

Je devrais faire une série de vidéo sur les trackers dans un futur proche puisque je remarque que beaucoup de personnes sont un peu perdus par rapport à tout ça et que ça aiderai beaucoup de gens à faire des économies.

Je te laisse compléter par tes propres recherches, n’oublie pas je ne suis pas certifié CGP ou autre, donc prend mes commentaires comme des informations et non pas des conseils.

-Pierre