- 4 principes de l’investissement dans la valeur

- Investissement dans la valeur définition

- Valeur intrinsèque définition

- 1. Monsieur le marché

- 2. Une action = une partie du business

- 3. La marge de sécurité

- Comment la marge de sécurité à évoluée ?

- Le calcul de la marge de sécurité

- 4. Les douves

- Les points importants de l’investissement dans la valeur

On va parler de l’investissement dans la valeur et comment quelques uns de ces principes ont évolués au fil du temps.

Valeur ou pas, il est sur que certains de ces principes vous seront utiles pour vos investissement à vous.

En bourse mais pas que ! Le principe de la marge de sécurité, une fois bien compris peut être très utile dans l’investissement immobilier.

La présentation sur Slideshare :

4 principes de l’investissement dans la valeur

Voici Les 4 principes dont nous allons parler :

- Monsieur le marché

- Une action = une partie du business (vous êtes propriétaire)

- La marge de sécurité

- Les douves

Investissement dans la valeur définition

L’investissement dans la valeur a pour but de trouver des actions sous-évaluées en se basant sur des principes rationnels lors de l’analyse d’un business. Une action est sous évaluée lorsque la valeur de l’entreprise définie par l’analyste est inférieur au cours de bourse de l’entreprise (La capitalisation boursière ou, par action, le cours d’une action).

Les personnes importantes que je vais citer dans cet article :

- Benjamin Graham, Professeur de Warren Buffett, Père fondateur de l’investissement dans la valeur, auteur de Security Analysis et de l’investisseur intelligent.

- Warren Buffett, 3éme homme le plus riche au monde, il en est arrivé là en appliquant les principes de l’investissement dans la valeur.

- Charlie Munger, bras droit de Warren Buffett, investisseur et pointure en psychologie.

Livre (non écrit par lui) : Charlie Munger : L’investisseur avisé

Valeur intrinsèque définition

Quelle est la différence entre le mot valeur et prix ?

Le prix c’est le prix de l’action d’une entreprise, celui qui est affiché et que vous pouvez acheter.

La valeur elle, elle est définie par la personne qui analyse l’entreprise selon différents critères qui peuvent varier d’une personne à l’autre et d’un analyste à l’autre.

Il existe différentes façons de calculer la valeur intrinsèque d’une entreprise qui feront l’objet d’une autre vidéo/article

1. Monsieur le marché

Pour illustrer les mouvements incessants du marché et rationaliser l’approche des investisseurs face à lui, Benjamin graham à créé un personnage qu’il appelle “Monsieur le marché”.

Graham dit simplement d’imaginer Monsieur le marché comme étant un propriétaire de business associé avec vous. Ayant une personnalité bi-polaire, chaque jour, et parfois plus souvent, Monsieur le marché vous proposerais des prix. Ces prix seraient parfois très bas, Monsieur le marché étant d’humeur dépressive et parfois très haut, Monsieur le marché étant d’humeur optimiste.

Voici les différents traits de caractère de Monsieur le marché :

- Il est émotionnel, euphorique, de mauvaise humeur,…

- Souvent irrationnel

- Vous laisse le choix d’acheter à ses prix ou non, sans être vexé

- Est ici pour vous servir, non pas vous guider

- Va vous offrir des chances d’acheter à des prix bas et vendre à des prix hauts

- Est souvent efficient mais pas tout le temps

Graham décrit souvent le marché comme une machine à votes sur le court terme et comme une balance qui petit à petit s’ajusterait dans le temps face aux fondamentaux de l’entreprise

2. Une action = une partie du business

Fortement lié au principe de Monsieur le marché, si vous commencez à penser aux actions comme des business, vous deviendrez plus attentif sur les performances futures du business plutôt que sur l’évolution du cours de l’action. En gros vous ne vous concentrez plus sur les risques de l’action mais sur les risques du business.

Si l’investissement à long terme vous intéresse alors pensez aux actions que vous achetez comme une partie de votre business.

Orienter sa pensée de cette façon permet de se repositionner sur les questions importantes à se poser lorsqu’on veut investir dans une entreprise et d’éviter de tendre vers de la spéculation.

3. La marge de sécurité

On connait tous la fameuse phrase “Pas de risque pas de rendement”.

Quand bien exécutée, la marge de sécurité est censée offrir le meilleur de ces deux monde en offrant un risque minimal et un potentiel de rendement supérieur.

Benjamin Graham après avoir perdu beaucoup d’argent pendant la crise de 1929, celle qui à marquée le début de la grande dépression (la pire crise du 20éme siècle).

Fort de ses observations, Graham a mis en place ce système de marge de sécurité pour justement pallier à une perte d’argent lors d’un investissement.

La marge de sécurité se base sur le concept d’acheter un euro à une valeur inférieur. Par exemple, imaginez une voiture d’une valeur de 25000€ sur le marché. Vous l’achetez 18000€, votre marge de sécurité est donc de 7000€.

Plus cette marge est importante, plus l’affaire est intéressante pour l’investisseur.

Comment la marge de sécurité à évoluée ?

À cette époque, aucune donnée financière n’était informatisée et donc pas accessible d’un simple click. Graham, ainsi que tous les autres investisseurs qui s’en donnaient la peine, scrutait les documents financiers des entreprises pour y trouver des entreprises ou la valeur des actifs était supérieure au cours des actions.

Pour une entreprise, les actifs (actifs comptables) sont les brevets, les stocks, les biens immobiliers, les machines, …

Pour définir la valeur intrinsèque de l’entreprise, Graham analysait les dividendes, les bénéfices et les actifs. En fonction du prix de l’action, il était donc capable de dire si l’entreprise était fortement sous évaluée.

Il lui suffisait donc d’attendre qu’à un moment ou à un autre, le marché revienne à la raison et se rende compte que cette action était sous-évaluée pour enfin la vendre et en tirer un profit.

La logique de Graham étant qu’une action sous-évaluée se rapprocherait de sa valeur avec le temps.

Dans le cas où l’entreprise devrait fermer boutique, ayant acheté en dessous de sa valeur d’actif, l’investisseur devrait s’en tirer avec des profits ou au moins ne pas perdre d’argent.

La marge de sécurité a également l’avantage de protéger l’investisseur d’une erreur d’analyse.

Buffett, un étudiant de Graham utilisait au début de sa carrière la même méthodologie. Puis petit à petit l’état d’esprit de Warren Buffett évolua jusqu’au jour ou il a complètement basculé, en grande partie grâce à la logique de Charlie Munger.

C’est Charlie Munger qui à apporté à Buffett l’élément psychologique qui l’a débloqué sur le fait de pouvoir acheter des entreprises formidable à un prix ordinaire plutôt que d’acheter des entreprises ordinaires à un prix formidable.

Cette notion d’entreprise extraordinaire elle est très importante puisque C’est autour de cela que se sont développées les nouveaux principes de Buffett.

Le problème, à l’heure actuelle, avec la méthodologie de Graham, c’est qu’il est très difficile de trouver de telles entreprises. La plupart étant cotées et donc leur données accessible très simplement à l’aide d’internet. N’importe qu’elle logiciel serait capable d’investir selon une formule mathématique donnée.

Le principe a donc évolué mais fonctionne toujours de paire avec la valeur intrinsèque. Définir la valeur de l’entreprise s’est simplement complexifiée avec le temps et elle prend en compte bien plus d’éléments qui ne sont pas uniquement comptables.

Le calcul de la marge de sécurité

Une fois que vous avez déterminé la valeur intrinsèque de l’entreprise, vous pouvez calculer la marge de sécurité de cette façon :

( Prix de l’action )

Marge de sécurité = 1 - (--------------------------------)

( Valeur intrinsèque de l’action )Par exemple si vous définissez une valeur intrinsèque de 40€ par action et que le cours de l’action est de 28€ :

Marge de sécurité = 1-(28/40) = 30%

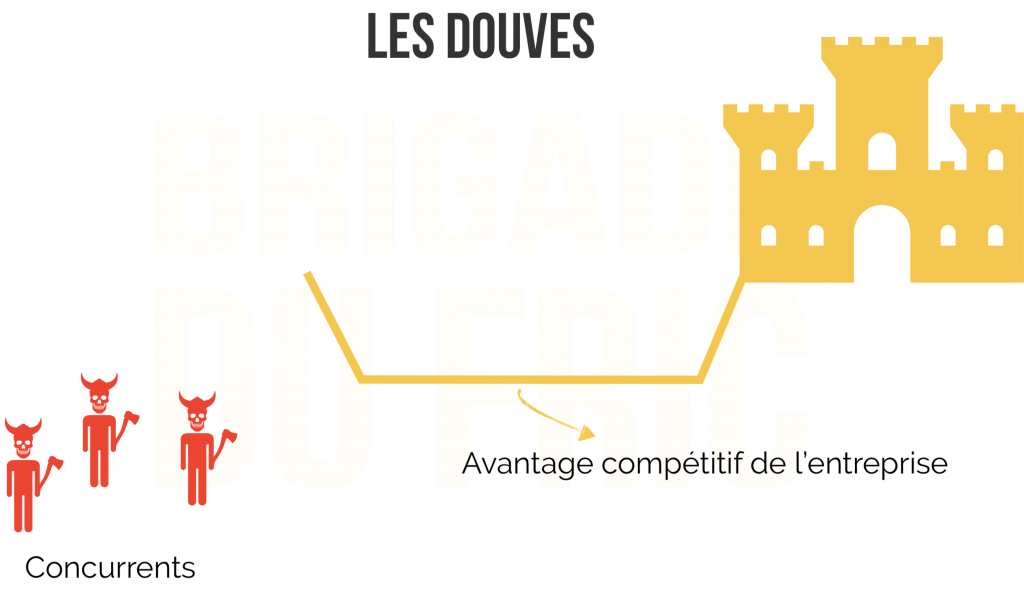

4. Les douves

L’un de ces principes se sont ce que Warren Buffett appelle les douves

Imaginez un château fort avec ses remparts et ses douves autour. Ce qui rend le siège de ce Château fort plus dur pour les assaillants. Plus les douves et les remparts seront épais, plus il sera compliqué d’envahir le château.

Dans cette métaphore ce qu’il faut comprendre, c’est que plus une entreprise aura une notoriété importante, une marque importante, une présence notable dans l’esprit des gens, plus il sera compliqué pour un concurrent de détrôner cette entreprise. L’avantage concurrentiel d’une telle entreprise est considérée comme une protection par Warren Buffet.

Par exemple, en France, des marques comme Nutella ou Coca-Cola sont présentes dans l’esprit de la plupart des gens comme étant de meilleure qualité ou en tout cas dominantes.

Par exemple, si vous voulez la meilleure pâte à tartiner, vous allez probablement penser à Nutella. Même chose pour Coca Cola.

Avec l’évolution de la technologie et de l’accessibilité des données financières, l’investissement dans la valeur tend plus vers le côté artistique et scientifique que vers le côté mathématique et scientifique.

Les points importants de l’investissement dans la valeur

Une stratégie d’investissement long terme qui à pour but de trouver des actions sous-évaluées. C’est à dire dont la valeur n’est pas reflétée par le prix.

Une valeur définie par un analyste (professionnel ou non) sur une action. Cette valeur varie d’un analyste à l’autre en fonction des méthodes d’analyse et au cours du temps en fonction des évolutions du business et de ses fondamentaux.

Monsieur le marché est un personnage fictif créé par Benjamin Graham comme étant une personne bi-polaire. Parfois euphorique et parfois dépressif. Ceci afin d’illustrer les variations du marché.

Se comporter comme le propriétaire d’un business lorsque vous achetez une action va vous aider à orienter vos questionnements sur l’évolution de ce business, de l’interprétation de ses résultats et de ses difficultés

La marge de sécurité est un principe simple qui indique d’acheter un business en dessous de sa valeur intrinsèque (la valeur que vous définissez) pour avoir une marge de manœuvre en cas d’erreur ou de mauvaise analyse. Cette marge de sécurité agit comme un vrai bouclier contre les imprévus pour un investisseur.

Les douves (Moat en anglais) représentent l’avantage compétitif d’une entreprise sur la concurrence. De la même façon qu’un château fort avec de grosses douves sera difficile à prendre, une entreprise avec des douves importantes sera protégée de ses concurrents. La puissance de la marque est l’un des éléments les plus importants des douves.

Il existe d’autres principes de l’investissement dans la valeur qui feront l’objet d’autres vidéos :

- Est-ce que l’affaire est simple et compréhensible

- La qualité du management et la rationalité de ses décisions

- Quelques principes financiers

Love,

Pierre

4 comments

Super travail de vulgarisation ! Bravo.

par contre, Charlie Munger… c’est plutôt l’apôtre de l’investissement “croissance”, voire GARP. Pas dans la valeur selon moi. Il a “perverti” son pote Warren… 😉

Monsieur le Marché et son comportement bipolaire, c’est le fondement d’explication de l’irrationalité des marchés actions qui engendre des pics de volatilité, perçus par certains comme un accroissement des risques et pour d’autres (les investisseurs dans la valeur), comme des opportunités à saisir.

Pour une biographie de Benjamin Graham : http://blog.daubasses.com/2014/06/15/biographie-complete-investisseur-benjamin-graham/

Salut @Fanck des daubasses,

Sympa le partage. Je ne sais pas si ntu as vu dernièrement mais Buffett à abandonné la Book Value (valeur comptable) pour la valorisation de Berkshire Hathaway. Il semblerait en effet qu’il se dirige vers un mode de pensée de plus en plus croissance.

J’ai également vu en faisant quelques recherche que Benjamin Graham avait écrit un autre livre sur sa vie, une sorte d’autobiographie, je vais le commander sous peu pour lire ça 😀

A bientôt !

-Pierre

Qu’est-ce qui DÉFINIT le CARACTÈRE formidable d’une entreprise ? Par ailleurs, votre article est INTÉRESSANT ! Je souhaite devenir businesswoman dans le monde de la bourse !

Salut Malika,

Heureux d’entendre que tu veux devenir businesswoman dans le monde de la bourse, c’est très courageux !

Une partie de la répon se à ta question peut se situer ici : https://www.brigadedufric.com/community/t/les-15-criteres-pour-savoir-ce-quil-faut-acheter-en-bourse-analyse-fondamentale/80

Pour compléter ma réponse, je te recommande le livre “Les stratégies de Warren Buffett” : https://amzn.to/2J4NKwh que tu vas sûrement adorer 😀

A plus,

-Pierre